2024 लेखक: Howard Calhoun | [email protected]. अंतिम बार संशोधित: 2023-12-17 10:28

एक मुद्रा प्रणाली संस्थानों का एक समूह है जिसके माध्यम से सरकार किसी देश की अर्थव्यवस्था को धन उपलब्ध कराती है। आधुनिक मौद्रिक प्रणाली में आमतौर पर राष्ट्रीय खजाना, टकसाल, केंद्रीय और वाणिज्यिक बैंक शामिल होते हैं। मुद्रा प्रणाली के प्रकारों को निम्न प्रकार से पहचाना जा सकता है।

कमोडिटी किस्म

एक कमोडिटी मौद्रिक प्रणाली एक मौद्रिक प्रणाली है जिसमें एक वस्तु (जैसे सोना) मूल्य की एक इकाई बन जाती है और भौतिक रूप से धन के रूप में उपयोग की जाती है। धन अपने भौतिक गुणों के कारण अपने मूल्य को बरकरार रखता है। कुछ मामलों में, सरकार किसी धातु के सिक्के पर उसके वजन को इंगित करने या उसकी शुद्धता की पुष्टि करने के लिए एक विशिष्ट प्रतीक या बैज के साथ मुहर लगा सकती है। ऐसे सिक्के का मूल्य पिघल जाने पर भी अपरिवर्तित रहता है।

पहलू

कमोडिटी मुद्रा को प्रतिनिधि धन से अलग किया जाना चाहिए, जो एक प्रमाण पत्र या टोकन है। इसका मुख्य वस्तु के लिए आदान-प्रदान किया जा सकता है, लेकिन केवल तभी जब व्यापार उस स्रोत और उत्पाद के लिए पारस्परिक रूप से लाभकारी हो। एक मौद्रिक प्रणाली के विपणन योग्य रूप की एक प्रमुख विशेषता यह है कि मूल्य उस पैसे के उपयोगकर्ताओं द्वारा सीधे माना जाता है, जो इसे पहचानते हैं।उपयोगिता। अर्थात्, टोकन धारण करने का प्रभाव उतना ही किफायती होना चाहिए जितना कि वास्तव में हाथ में पैसा होना। यह सिद्धांत आज के कमोडिटी बाजारों का मार्गदर्शन करता है, हालांकि वे वित्तीय साधनों की अधिक जटिल श्रेणी का उपयोग करते हैं।

क्योंकि सामान के लिए भुगतान आमतौर पर कुछ लाभ प्रदान करता है, कमोडिटी मुद्रा वस्तु विनिमय के समान होती है, लेकिन विनिमय की एक मान्यता प्राप्त इकाई होने के कारण इससे भिन्न होती है।

धातु

ऐसी स्थितियों में जहां कमोडिटी धातु है, आमतौर पर सोना या चांदी, राज्य टकसाल सिक्कों के रूप में पैसा जारी करता है। इस मामले में, धातु पर एक विशेष चिह्न लगाया जाता है, जो इसकी संरचना के वजन और शुद्धता की गारंटी के रूप में कार्य करता है। इस प्रकार की मुद्रा प्रणाली की विशेषता इस प्रकार है। उपरोक्त सिक्के जारी करते समय, सरकार अक्सर एक शुल्क लगाती है, जिसे सिग्नियोरेज के रूप में जाना जाता है।

उन स्थितियों में जहां कमोडिटी मुद्रा का उपयोग किया जाता है, सिक्का पिघलने और भौतिक रूप से परिवर्तित होने पर भी अपना मूल्य बरकरार रखता है (अर्थात, यह वास्तव में एक मौद्रिक इकाई नहीं रह जाता है)। आमतौर पर यदि सिक्के को धातु में बदल दिया जाता है तो मौद्रिक मूल्य गिर जाता है, लेकिन कुछ मामलों में सामग्री का मौद्रिक मूल्य सिक्के के अंकित मूल्य से अधिक होता है।

कार्य

मौद्रिक प्रणाली के विकास के चरणों का पता प्राचीन काल से लगाया जा सकता है। वस्तु मुद्रा से जुड़े वस्तु विनिमय विधियों का उपयोग लगभग 100,000 साल पहले हुआ होगा। जनसंख्या के बीच वस्तुओं और सेवाओं के उत्पादन और वितरण को ऐसे समय में व्यवस्थित करना जब बाजारअर्थव्यवस्था अभी अस्तित्व में नहीं थी, लोग परंपरा, आदेश या सामुदायिक सहयोग पर निर्भर थे।

यद्यपि कुछ कमोडिटी संप्रदायों का ऐतिहासिक रूप से व्यापार और वस्तु विनिमय में उपयोग किया गया है (जैसे कि मेसोपोटामिया में लगभग 3000 ईसा पूर्व), व्यवहार में उन्हें विनिमय के माध्यम या आस्थगित भुगतान के मानक के रूप में उपयोग करना असुविधाजनक हो सकता है। यह मुख्य रूप से परिवहन और भंडारण की समस्याओं के कारण है। कभी-कभी मूल्य प्रणाली में सोने या अन्य धातुओं का उपयोग पैसे जमा करने के तरीके के रूप में किया जाता है, जो पर्यावरणीय गिरावट से नष्ट नहीं होता है और जिसे लंबे समय तक संग्रहीत किया जा सकता है।

आज के प्रश्न

इस प्रकार की मुद्रा प्रणाली के सिद्धांत समय के साथ बदल गए हैं। आज, आधार धातु के सिक्के का अंकित मूल्य सरकार द्वारा निर्धारित किया जाता है, और यह वह मूल्य है जिसे कानूनी रूप से भुगतान के रूप में स्वीकार किया जाना चाहिए। इसकी संरचना में कीमती धातु का मूल्य इसे एक और मूल्य मूल्य दे सकता है जो समय के साथ बदलता है। धातु का मूल्य द्विपक्षीय समझौते के अधीन है, भले ही उन्हें किसी सरकार द्वारा मुद्रीकृत न किया गया हो।

प्रतिनिधि मुद्रा

मुद्रा प्रणाली के प्रकारों की विशेषता "पैसे के लिए धन" श्रेणी के विवरण के बिना असंभव है। वे कमोडिटी फाइनेंस से एक कदम दूर हैं और उन्हें प्रतिनिधि कहा जाता है। कई मुद्राएं बैंकनोटों से बनी होती हैं जिनका अपना कोई भौतिक मूल्य नहीं होता है, लेकिन इन्हें कीमती धातु (जैसे सोना) के लिए बदला जा सकता है। इस नियम को स्वर्ण मानक के रूप में जाना जाता है।बीजान्टिन साम्राज्य के पतन के बाद चांदी के मानक को व्यापक रूप से अपनाया गया और 1935 तक जारी रहा।

बीसवीं सदी में आजमाया गया एक और विकल्प द्विधातुवाद था, जिसे दोहरा मानक भी कहा जाता है, जिसके तहत सोना और चांदी दोनों वैध मुद्रा थे।

प्रतिनिधि मुद्रा कोई भी विनिमय दर है जिसका कुछ मूल्य है लेकिन बहुत कम या कोई मूल्य नहीं है (आंतरिक)। हालांकि, कुछ प्रकार के वित्तीय धन के विपरीत (जिनकी संरचना में कुछ भी मूल्य नहीं हो सकता है), उन्हें प्रस्तुत अंकित मूल्य का समर्थन करने के लिए कुछ शामिल करना चाहिए।

"प्रतिनिधि धन" शब्द का प्रयोग विभिन्न तरीकों से किया गया है:

- माल के लिए दावा, जैसे सोना या चांदी प्रमाण पत्र। इस अर्थ में, उन्हें "कमोडिटी मनी" कहा जा सकता है।

- किसी भी प्रकार का धन जिसका अंकित मूल्य एक मूर्त पदार्थ के रूप में उसकी कीमत से अधिक होता है। इस अर्थ में प्रयुक्त, अधिकांश प्रकार के फिएट मनी एक प्रकार की प्रतिनिधि मुद्रा हैं।

ऐतिहासिक रूप से, प्रतिनिधि धन का उपयोग सिक्के के आविष्कार से पहले का है। मिस्र, बेबीलोन, भारत और चीन के प्राचीन साम्राज्यों में, मंदिरों और महलों में अक्सर गोदाम होते थे जो इस क्षमता में गोदामों में संग्रहीत कुछ सामानों के दावे के प्रमाण के रूप में जमा प्रमाणपत्र जारी करते थे।

अर्थशास्त्री विलियम स्टेनली जेवन्स (1875) के अनुसार, प्रतिनिधि धनबैंकनोट के रूप में इस तथ्य से उत्पन्न हुआ कि धातु के सिक्कों को अक्सर उनके उपयोग के दौरान काट दिया जाता था या उनका मूल्यह्रास किया जाता था।

फिएट मनी

एक विपणन योग्य मुद्रा प्रणाली का विकल्प नकद है, जिसे केंद्रीय बैंक और सरकारी कानून द्वारा कानूनी निविदा के रूप में नामित किया गया है, भले ही इसका कोई आंतरिक मूल्य न हो। इस तरह का मूल पैसा फिएट मुद्रा या चेक सिक्का था, लेकिन आधुनिक अर्थव्यवस्थाओं में यह ज्यादातर डेटा के रूप में मौजूद है, जैसे कि बैंक बैलेंस और क्रेडिट या डेबिट कार्ड खरीद रिकॉर्ड, और बैंक नोट और सिक्कों के रूप में मौजूद अनुपात अपेक्षाकृत छोटा है।

पैसा मूल रूप से बनाया जाता है, जो कि अधिकांश पाठ्यपुस्तकों के विपरीत है, जब बैंक ग्राहकों को उधार देते हैं। सीधे शब्दों में कहें, जो बैंक ग्राहकों को मुद्रा उधार देते हैं, वे अधिक जमा और घाटे में खर्च करते हैं।

सामान्य समय में, केंद्रीय बैंक प्रचलन में धन की मात्रा को तय नहीं करता है, और बदले में, वे अधिक ऋण और जमा द्वारा "गुणा नहीं करते"। यद्यपि वाणिज्यिक वित्तीय संस्थान उधार के माध्यम से धन का सृजन करते हैं, वे बिना किसी प्रतिबंध के स्वतंत्र रूप से ऐसा नहीं कर सकते। प्रतिस्पर्धी प्रणाली में लाभदायक बने रहने के लिए बैंक कितना उधार दे सकते हैं, इसमें सीमित हैं। विवेकपूर्ण विनियमन वित्तीय प्रणाली की सुदृढ़ता बनाए रखने के लिए उनकी गतिविधियों पर एक बाधा के रूप में भी कार्य करता है। व्यक्तियों और कंपनियों दोनों किनए क्रेडिट द्वारा बनाया गया धन प्राप्त करें, मुद्रा निधि को प्रभावित करने वाली कार्रवाई कर सकते हैं - वे धन या मुद्रा को जल्दी से "नष्ट" कर सकते हैं, उदाहरण के लिए, अपने मौजूदा ऋण का भुगतान करने के लिए इसका उपयोग कर सकते हैं।

केंद्रीय बैंक रिजर्व पर ब्याज दरें निर्धारित करके वाणिज्यिक संस्थाओं द्वारा वित्त के निर्माण को नियंत्रित करते हैं। यह उस धन की मात्रा को सीमित करता है जो गैर-राज्य प्रदान करने और इस तरह बनाने के लिए तैयार हैं, क्योंकि यह प्रतिस्पर्धी बाजार में उधार देने की लाभप्रदता को प्रभावित करता है। यह धन सृजन में बहुत से लोगों के विश्वास के विपरीत है। सबसे आम गलत धारणा यह है कि केंद्रीय बैंक सभी पैसे छापते हैं। यह प्रतिबिंबित नहीं करता कि वास्तव में क्या हो रहा है।

पैसे का निर्माण और नियमन

मौद्रिक प्रणाली के सार, प्रकार और तत्वों को वित्तीय संपत्ति बनाने की प्रक्रिया से शुरू माना जाना चाहिए। केंद्रीय बैंक संपत्ति खरीदकर या वित्तीय संस्थानों को धन उपलब्ध कराकर अर्थव्यवस्था में नए पैसे का परिचय देता है। व्यवसाय तब आंशिक आरक्षित बैंकिंग के माध्यम से क्रेडिट बनाकर इन अंतर्निहित निधियों को पुनर्समूहित या पुनर्व्यवस्थित करते हैं, जो उपलब्ध धन (नकद और मांग जमा) की कुल आपूर्ति का विस्तार करता है।

आज की अर्थव्यवस्था में, उपलब्ध मुद्रा आपूर्ति का अपेक्षाकृत कम भौतिक मुद्रा में है। उदाहरण के लिए, संयुक्त राज्य अमेरिका में दिसंबर 2010 में, व्यापक धन के रूप में 8,853.4 बिलियन डॉलर में से केवल 915.7 बिलियन (लगभग 10%)भौतिक सिक्के और कागज के पैसे शामिल थे। नए बैंकनोट और सिक्कों का उत्पादन आमतौर पर केंद्रीय बैंक और कभी-कभी राज्य के खजाने की जिम्मेदारी होती है।

मुद्रास्फीति

अठारहवीं शताब्दी के बाद से कई देशों द्वारा फिएट मुद्रा को अपनाने से मुद्रा आपूर्ति में बड़े उतार-चढ़ाव आए हैं। तब से, कई देशों ने कागजी वित्त की आपूर्ति में उल्लेखनीय वृद्धि देखी है, जिसके कारण अति मुद्रास्फीति - अत्यधिक मुद्रास्फीति की घटनाएँ, वस्तु मुद्रा की पिछली अवधियों की तुलना में बहुत अधिक हैं।

अर्थशास्त्री आमतौर पर मानते हैं कि मुद्रा आपूर्ति में अत्यधिक वृद्धि के कारण मुद्रास्फीति और अति मुद्रास्फीति की उच्च दर है। तरलता का निम्न स्तर आर्थिक मंदी की गंभीरता को कम करता है, श्रम बाजार को नई परिस्थितियों के अनुकूल होने की अनुमति देता है, और जोखिम को कम करता है कि एक तरलता जाल मौद्रिक नीति को अर्थव्यवस्था को स्थिर करने से रोकेगा। हालांकि, पैसे की आपूर्ति में वृद्धि हमेशा कीमतों में मामूली वृद्धि का कारण नहीं बनती है। यह ऐसे समय में स्थिर कीमतों की ओर ले जा सकता है जब कीमतें अन्यथा गिरेंगी। कुछ अर्थशास्त्रियों का तर्क है कि एक तरलता जाल में, बड़े पैमाने पर नकदी का प्रवाह "एक तार खींचने" जैसा है।

मुद्रास्फीति को कम रखने और स्थिर करने का कार्य आमतौर पर मौद्रिक अधिकारियों को दिया जाता है। आमतौर पर, ये सरकारी एजेंसियां केंद्रीय बैंक होती हैं जो ब्याज दर निर्धारण और बैंक आरक्षित आवश्यकताओं के अधीन खुले बाजार संचालन के माध्यम से मौद्रिक नीति को नियंत्रित करती हैं।

समर्थन का नुकसान

मुद्रा प्रणाली क्या है? कैसे कर सकते हैंऊपर से आश्वस्त होने के लिए, आज यह फिएट संप्रदायों को जारी करने और प्रसारित करने की प्रक्रिया है। यदि जारी करने वाली सरकार या केंद्रीय बैंक या तो विफल हो जाता है या इसके मूल्य की गारंटी देने से इनकार कर देता है, तो एक फिएट मुद्रा अपना मूल्य महत्वपूर्ण रूप से खो देती है। सामान्य परिणाम हाइपरइन्फ्लेशन है। 1945 में जिम्बाब्वे डॉलर और चीनी मुद्रा के कुछ उदाहरण हैं।

लेकिन यह जरूरी नहीं है: उदाहरण के लिए, तथाकथित स्विस दिनार कुर्द इराक में मूल्य धारण करना जारी रखा, उसके बाद भी उस देश की केंद्र सरकार ने अपनी कानूनी निविदा स्थिति को रद्द कर दिया।

आधुनिक मुद्रा प्रणाली की विशेषताएं

मुद्रा का उपयोग लेक्स मोनेटे की अवधारणा पर आधारित है। इसका मतलब है कि प्रत्येक संप्रभु राज्य यह तय करता है कि वह किस इकाई का उपयोग करेगा। वर्तमान में, अंतर्राष्ट्रीय मानकीकरण संगठन भ्रम को दूर करने के लिए मुद्राओं (साधारण नामों या वर्णों के विपरीत) को परिभाषित करने के लिए एक तीन-अक्षर कोड प्रणाली (आईएसओ 4217) शुरू कर रहा है। यह इस तथ्य से जुड़ा है कि दर्जनों मौद्रिक इकाइयाँ हैं जिन्हें डॉलर और फ्रैंक कहा जाता है। यहां तक कि "पाउंड" नाम का प्रयोग लगभग एक दर्जन विभिन्न देशों में किया जाता है। उनमें से ज्यादातर पाउंड स्टर्लिंग के लिए आंकी गई हैं, जबकि बाकी के अलग-अलग अर्थ हैं। सामान्य तौर पर, तीन-अक्षर वाला कोड पहले दो अक्षरों और मुद्रा नाम के पहले अक्षर के लिए ISO 3166-1 देश कोड का उपयोग करता है। अपवाद अमेरिकी मुद्रा है, जिसे पूरी दुनिया में अमेरिकी डॉलर कहा जाता है और इसे USD के रूप में लिखा जाता है।

वैकल्पिक मुद्राएं

यदि आप मुद्रा के प्रकारों का विवरण देते हैंसिस्टम, वैकल्पिक मौद्रिक इकाइयों की अनदेखी नहीं की जानी चाहिए। केंद्र द्वारा नियंत्रित सरकारी मुद्राओं के विपरीत, निजी विकेन्द्रीकृत ट्रस्ट नेटवर्क बिटकॉइन, लाइटकोइन, मोनेरो, पीरकोइन या डोगेकोइन जैसे डिजिटल संप्रदायों का समर्थन करते हैं। ब्रांडेड मुद्राएं भी इस श्रेणी में आती हैं, उदाहरण के लिए वाणिज्यिक उत्पादों की प्रतिष्ठा के आधार पर अर्ध-विनियमित बार्टरकार्ड, लॉयल्टी पॉइंट (क्रेडिट कार्ड, एयरलाइंस) या गेमिंग क्रेडिट (MMO गेम्स) जैसे प्रतिबद्धता-आधारित मूल्य। इस प्रकार की मुद्रा प्रणाली की अवधारणा में अत्यधिक विनियमित वैकल्पिक वित्तीय इकाइयाँ भी शामिल हैं जैसे कि मोबाइल मनी स्कीम (MPESA या ई-मनी)।

मुद्रा नेटवर्क (इंटरनेट) और डिजिटल हो सकती है। उदाहरण के लिए, बिटकॉइन किसी विशेष देश से बंधा नहीं है और मुद्राओं की एक टोकरी (और संपत्ति रखने) पर आधारित नहीं है।

नियंत्रण और उत्पादन

आधुनिक परिस्थितियों में मौद्रिक प्रणाली की भूमिका स्पष्ट है। ज्यादातर मामलों में, केंद्रीय बैंक के पास अपने स्वयं के संचलन के क्षेत्र (देश या देशों के समूह) के लिए सिक्के और बैंक नोट (नकद) जारी करने का एकाधिकार है। यह मौद्रिक नीति के माध्यम से बैंकों (क्रेडिट) द्वारा मूल्यवर्ग के उत्पादन को नियंत्रित करता है। विनिमय दर भी फिएट-टाइप मुद्रा प्रणाली के प्रकारों के तत्वों से संबंधित है। यह वह कीमत है जिस पर दो इकाइयों का एक दूसरे के लिए आदान-प्रदान किया जा सकता है। इस तत्व का उपयोग दो मुद्रा क्षेत्रों के बीच व्यापार के लिए किया जाता है। विनिमय दरों को फ्लोटिंग या फिक्स्ड के रूप में वर्गीकृत किया जा सकता है। पहले मामले मेंविनिमय दरों में मौजूदा उतार-चढ़ाव बाजार द्वारा निर्धारित किए जाते हैं, दूसरी सरकारें एक निश्चित दर पर आपूर्ति और मांग को संतुलित करने के लिए अपनी मुद्रा खरीदने या बेचने के लिए बाजार में हस्तक्षेप करती हैं।

उन मामलों में जहां कोई देश अपनी मुद्रा को नियंत्रित करता है, इस नियंत्रण का प्रयोग केंद्रीय बैंक या वित्त मंत्रालय द्वारा किया जाता है। इस नीति को नियंत्रित करने वाली संस्था को मौद्रिक प्राधिकरण कहा जाता है। ऐसे प्राधिकरणों के पास उन्हें बनाने वाली सरकारों से स्वायत्तता की अलग-अलग डिग्री होती है।

मौद्रिक मुद्राओं के नाम और मूल्यवर्ग

मौद्रिक प्रणाली का सार और प्रकार मौद्रिक इकाइयों के नाम और वितरण से प्राप्त किया जा सकता है। कई देश अपनी व्यक्तिगत मुद्राओं के लिए एक ही नाम का उपयोग कर सकते हैं (उदाहरण के लिए, ऑस्ट्रेलिया, कनाडा और संयुक्त राज्य अमेरिका में डॉलर)। इसके विपरीत, कई देश भी एक ही मुद्रा (जैसे यूरो) का उपयोग कर सकते हैं या एक राज्य दूसरे की इकाई को कानूनी निविदा के रूप में घोषित कर सकता है। यह आमतौर पर कुछ प्रकार की विश्व मुद्रा प्रणालियों के साथ होता है। उदाहरण के लिए, पनामा और अल सल्वाडोर ने अमेरिकी मुद्रा को कानूनी निविदा घोषित किया, और 1791 से 1857 तक स्पेनिश चांदी के सिक्के संयुक्त राज्य में कानूनी निविदा थे। कई बार, देशों ने या तो विदेशी सिक्कों का पुनर्मुद्रण किया है या एक मुद्रा बोर्ड का उपयोग किया है जो हर विदेशी सरकारी नोट के लिए एक इकाई जारी करता है, जैसा कि इक्वाडोर करता है।

फिएट मुद्रा प्रणाली के तत्व

प्रत्येक मुद्रा में आमतौर पर एक आधार इकाई (जैसे डॉलर या यूरो) और एक भिन्नात्मक घटक होता है, जिसे अक्सर परिभाषित किया जाता हैमुख्य इकाई का 1/100: 100 सेंट=1 डॉलर, 100 सेंटिम्स=1 फ़्रैंक, 100 पेंस=1 पाउंड, हालाँकि कभी-कभी 1/10 या 1/1000 की इकाइयाँ पाई जाती हैं। कुछ मुद्राओं में, कोई छोटी इकाइयाँ नहीं होती हैं (उदाहरण के लिए, आइसलैंडिक क्रिना)।

मॉरिटानिया और मेडागास्कर आज एकमात्र ऐसे देश हैं जो दशमलव प्रणाली का उपयोग नहीं करते हैं। इसके बजाय, मॉरिटानियाई औगुया को सैद्धांतिक रूप से 5 कौम में विभाजित किया गया है, जबकि मालागासी धमनी सैद्धांतिक रूप से 5 इरिम्बिलंजा में विभाजित है। इन देशों में, डॉलर या पाउंड जैसे पदनाम केवल सोने के दिए गए वजन के नाम थे। मुद्रास्फीति के कारण खौम्स और इरामिम्बिलंजा व्यवहार में बेकार हो गए।

मुद्रा रूपांतरण

विश्व मौद्रिक प्रणाली के सार और प्रकारों का विश्लेषण करने के बाद, हम यह निष्कर्ष निकाल सकते हैं कि वास्तव में वे एक दूसरे पर निर्भर हैं। मुद्रा परिवर्तनीयता किसी व्यक्ति, निगम, या सरकार की अपनी स्थानीय इकाई को केंद्रीय बैंक या सरकारी हस्तक्षेप के साथ या उसके बिना अपनी स्थानीय इकाई को दूसरी में बदलने की क्षमता को मापती है।

उपरोक्त सीमाओं या मुफ्त और आसानी से परिवर्तनीय कार्यों के आधार पर, दुनिया की फिएट मुद्रा प्रणाली में विभाजित किया जा सकता है:

- पूरी तरह से परिवर्तनीय - जब उस इकाई पर कोई प्रतिबंध नहीं है जिसे अंतरराष्ट्रीय बाजार में बेचा जा सकता है, और सरकार कृत्रिम रूप से अंतरराष्ट्रीय व्यापार पर एक निश्चित या न्यूनतम मूल्य लागू नहीं करती है। अमेरिकी डॉलर ऐसी मुद्रा का एक उदाहरण है।

- आंशिक रूप से परिवर्तनीय - केंद्रीय बैंक देश के अंदर और बाहर अंतरराष्ट्रीय निवेश को नियंत्रित करते हैंसीमा, जबकि अधिकांश घरेलू व्यापार लेनदेन बिना किसी विशेष आवश्यकता के संसाधित होते हैं, अंतरराष्ट्रीय निवेश पर महत्वपूर्ण प्रतिबंध हैं, और अन्य मुद्राओं में रूपांतरण के लिए अक्सर विशेष अनुमोदन की आवश्यकता होती है। भारतीय रुपया ऐसे पैसे का एक उदाहरण है।

- अपरिवर्तनीय - वे अंतरराष्ट्रीय विदेशी मुद्रा बाजार में भाग नहीं लेते हैं और व्यक्तियों या कंपनियों द्वारा रूपांतरण की अनुमति नहीं देते हैं। नतीजतन, इन मुद्राओं को लॉक के रूप में जाना जाता है। उल्लेखनीय उदाहरण उत्तर कोरियाई इकाई और क्यूबा पेसो हैं।

सिफारिश की:

सरलीकृत कर प्रणाली का उपयोग करना: प्रणाली की विशेषताएं, आवेदन प्रक्रिया

यह लेख सबसे लोकप्रिय कराधान प्रणाली की विशेषताओं की पड़ताल करता है - सरलीकृत। सिस्टम के फायदे और नुकसान, आवेदन की शर्तें, संक्रमण और रद्दीकरण प्रस्तुत किए गए हैं। कराधान की विभिन्न वस्तुओं के लिए अलग-अलग दरों पर विचार किया जाता है

जापान की मुद्रा विश्व अर्थव्यवस्था के मूल्य विनिमय प्रणाली के सबसे महत्वपूर्ण तत्व के रूप में

मुद्रा की कमजोर क्रय शक्ति का मतलब कमजोर अंतरराष्ट्रीय व्यापार और मुद्रा प्रणाली का आर्थिक भार नहीं है। जापानी येन आज क्या प्रदर्शित करता है

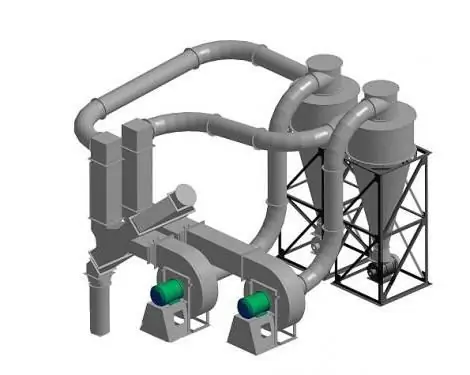

आकांक्षा प्रणाली: गणना, स्थापना। आकांक्षा प्रणालियों का उत्पादन

एस्पिरेशन सिस्टम वे सिस्टम हैं जो हवा को शुद्ध करने के लिए डिज़ाइन किए गए हैं। वातावरण में हानिकारक उत्सर्जन की विशेषता वाले सभी औद्योगिक उद्यमों में इन प्रतिष्ठानों का उपयोग अनिवार्य है

होटल सेवाओं की विशेषताएं और विशेषताएं, विशिष्टताएं और घटक तत्व

होटल उद्योग आतिथ्य उद्योग की एक स्वतंत्र शाखा है। होटल व्यवसाय के उत्पाद के रूप में होटल सेवा की सामग्री और विशेषताएं वाणिज्यिक उद्यमों की आर्थिक रूप से व्यवहार्य गतिविधियों के कारण हैं जो ग्राहकों के बीच मांग में हैं जिन्हें आवास और भोजन के लिए आवश्यक शर्तों की आवश्यकता होती है।

विमान भेदी मिसाइल प्रणाली। विमान भेदी मिसाइल प्रणाली "इगला"। विमान भेदी मिसाइल प्रणाली "ओसा"

द्वितीय विश्व युद्ध के दौरान विशेष एंटी-एयरक्राफ्ट मिसाइल सिस्टम बनाने की आवश्यकता पक्की थी, लेकिन विभिन्न देशों के वैज्ञानिकों और बंदूकधारियों ने इस मुद्दे पर केवल 50 के दशक में विस्तार से संपर्क करना शुरू किया। तथ्य यह है कि तब तक इंटरसेप्टर मिसाइलों को नियंत्रित करने का कोई साधन नहीं था।