2024 लेखक: Howard Calhoun | [email protected]. अंतिम बार संशोधित: 2023-12-17 10:28

सुरक्षा, जिसका मुद्दा और संचलन बिल ऑफ एक्सचेंज कानून द्वारा नियंत्रित होता है, बिल कहलाता है। इसका उद्देश्य एक व्यक्ति (अर्थात देनदार) के ऋण को दूसरे व्यक्ति (अर्थात लेनदार) को नकद में संतुष्ट करना है। इस प्रकार की प्रतिभूतियों के अधिकार जारीकर्ता की सहमति के बिना किसी तीसरे पक्ष को हस्तांतरित किए जा सकते हैं, लेकिन स्वामी के आदेश से।

प्रॉमिसरी नोट को सभी प्रतिभूतियों के मूल रूप के रूप में मान्यता दी गई है। यह दुनिया में पहली, सबसे शुरुआती कमोडिटी सर्कुलेशन सुरक्षा है, जहां से, एक डिग्री या किसी अन्य तक, अन्य सभी प्रकार की प्रतिभूतियों की उत्पत्ति हुई। और बिल ने ही IOU की जगह ले ली।

आज, बिल अभी भी सक्रिय है, लेकिन प्रतिभूतियों की दुनिया में इसका स्थान बांड या स्टॉक की तुलना में मामूली से अधिक है।

क्या अंतर है

एक वचन पत्र एक ऋण सुरक्षा है, जबकि एक शेयर एक इक्विटी है। वे केवल ऋण पूंजी से एकजुट होते हैं, न कि उसके उत्पादक या वस्तु रूप से।

एक वचन पत्र वास्तविक रूपों से उत्पन्न होने वाली कई विशेषताओं में एक बंधन से भिन्न होता हैप्रतिभूतियों के रूप में उनका अस्तित्व:

- बिल को निपटान या भुगतान के साधन के रूप में इस्तेमाल किया जा सकता है, जो बांड के लिए बिल्कुल प्रतिबंधित है;

- बांड जारी करना राज्य द्वारा पंजीकृत होना चाहिए, यह विनिमय के बिल के लिए प्रदान नहीं किया जाता है;

- एक बिक्री और खरीद समझौते के तहत एक बांड बेचा जा सकता है, विनिमय का बिल केवल उस व्यक्ति के आदेश से बेचा जा सकता है जो इसका मालिक है;

- एक बांड - जारी करने का पत्र, विनिमय के एक बिल का एक निजी चरित्र होता है (हालांकि बाजार में बहुत सारे बिल हैं), आदि।

बिल के दो रूप

ये आम तौर पर मान्यता प्राप्त प्रकार हैं - वचन पत्र और विनिमय का बिल।

पहला, जिसे कभी-कभी एकल वचन पत्र कहा जाता है, एक लेनदार को मौद्रिक ऋण का भुगतान करने के लिए एक बिना शर्त (या बिना शर्त) दायित्व है। और केवल बिल में निर्दिष्ट शर्तों पर। वास्तव में, यह भुगतानकर्ता का IOU है।

कमोडिटी लेनदेन के आधार पर एक वचन पत्र जारी किया जाता है, यदि खरीदार के पास भुगतान करने के लिए आवश्यक राशि नहीं है। इसके बजाय, यह सुरक्षा जारी की जाती है, जिसके लिए विक्रेता को एक निश्चित अवधि के बाद, वचन पत्र में निर्दिष्ट राशि प्राप्त करनी होगी। अवधि के अंत में, बिल का धारक खरीदार (यानी देनदार) को विनिमय के बिल के साथ प्रस्तुत करता है, उसका पैसा प्राप्त करता है। और देनदार को यह सुरक्षा मिलती है, जिसे अब छुड़ाया हुआ माना जाता है। लेनदार के नाम पर एक वचन पत्र जारी किया जाता है।

दूसरा बिल, जिसे ड्राफ्ट कहा जाता है, एक आदेश है, जिसे बिना शर्त माना जाता है, जिसने इसे अपने देनदार को इस शर्त के साथ जारी किया है कि वह किसी तीसरे पक्ष (बिल धारक) को कागज में निर्धारित राशि का भुगतान करेगा। यानी अनुवादविनिमय का बिल एक लिखित दस्तावेज है जिसमें निर्दिष्ट राशि को किसी तीसरे पक्ष को हस्तांतरित करने का आदेश होता है।

एक बिल ऑफ एक्सचेंज का अर्थ नाम से ही स्पष्ट है - यह एक व्यक्ति से दूसरे व्यक्ति को ऋण हस्तांतरित करता है। ज्यादातर मामलों में, दराज (जो कागज जारी करता है) एक साथ एक व्यक्ति का कर्जदार और दूसरे का लेनदार होता है। इसलिए, विनिमय के बिल में देनदार को दराज को नहीं, बल्कि सीधे लेनदार को भुगतान करने की आवश्यकता होती है।

एक सुरक्षा के रूप में एक बिल का विवरण

कोई भी सुरक्षा एक सख्त औपचारिक दस्तावेज है। इसलिए, किसी भी प्रकार का वचन पत्र जारी करना विशेष नियमों के अधीन है।

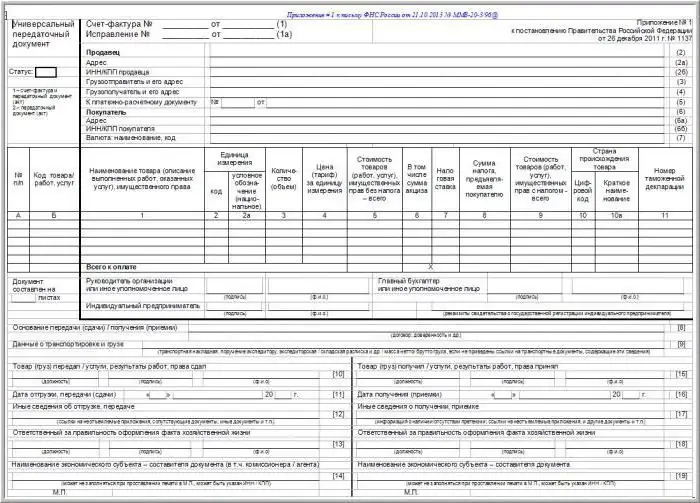

प्रॉमिसरी नोट विवरण:

- बिल मार्क, यानी एक संकेत है कि यह एक "प्रॉमिसरी नोट" है;

- एक निश्चित राशि का भुगतान करने की बाध्यता सशर्त नहीं है;

- राशि को अंकों और शब्दों में दर्शाया गया है (सुधार कागज को अमान्य करता है);

- ऋण भुगतान का समय;

- धारक के साथ बैठक बिंदु;

- प्राप्तकर्ता का नाम और पता (या जिसके आदेश पर भुगतान किया जाएगा);

- बिल तैयार करने की जगह और पूरी तारीख;

- दराज के हस्ताक्षर (केवल हस्तलिखित)।

विनिमय के बिल का विवरण केवल विनिमय के बिल ("विनिमय के बिल") में भिन्न होता है, इस कागज पर एक निश्चित राशि का भुगतान करने की बिना शर्त आवश्यकता, साथ ही भुगतानकर्ता का नाम और उसका स्थान।

बिल के रूप में राशि

प्रॉमिसरी नोट और एक्सचेंज के बिल दोनों में कर्ज की राशि का संकेत दिया गया हैसंख्याओं और शब्दों में दोहराए गए। उनकी विसंगति के मामले में, बिल को शब्दों में इंगित राशि के लिए जारी किया गया माना जाता है। यदि कई हैं, तो छोटी राशि लागू होती है। विनियामक आवश्यकताएं ऋण को कई भागों या शर्तों में विभाजित करने की अनुमति नहीं देती हैं। बिल को जारी करने के कारण की परवाह किए बिना, एक निर्दिष्ट राशि का भुगतान करने के लिए एक अमूर्त दायित्व के रूप में मान्यता प्राप्त है।

ब्याज सहित दर्शाई गई राशि के साथ बिल जारी करने की अनुमति है। उन्हें कुल भुगतान में शामिल किया जा सकता है या अलग से निर्दिष्ट किया जा सकता है। इसके अलावा, ब्याज दर प्रभावी होगी यदि विनिमय के बिल की प्रस्तुति पर या प्रस्तुति से एक विशिष्ट अवधि के भीतर भुगतान की तारीख है। अन्य मामलों में, भले ही दर निर्दिष्ट हो, भुगतानकर्ता को ब्याज का भुगतान न करने का अधिकार है।

कर्जदार का पता और नाम

यदि बिल भुगतानकर्ता एक पंजीकृत कानूनी इकाई है, तो पूरा कानूनी पता और नाम एक आवश्यकता के रूप में निर्दिष्ट किया जाना चाहिए। यदि देनदार एक व्यक्ति है, तो उसका पूरा नाम, उपनाम और संरक्षक, साथ ही पंजीकरण का स्थान और पासपोर्ट डेटा पूर्ण रूप से इंगित किया गया है। एक वचन पत्र के लिए, यह पर्याप्त है। विनिमय के बिल में, दराज और देनदार अलग-अलग लोग होते हैं। इसलिए, इस पेपर में विवरण में दूसरा पता और व्यक्ति का नाम दोनों जोड़ा जाता है।

भुगतान शर्त

देनदार द्वारा एक वचन पत्र जारी किया जाता है, इसलिए वह आवश्यक राशि का भुगतान करने के लिए अपने दायित्व को कागज में लिखता है।

लेनदार द्वारा भुगतानकर्ता को विनिमय का बिल जारी किया जाता है, लेकिन इस शर्त के साथ कि किसी तीसरे पक्ष को ऋण का भुगतान किया जाए - दराज के लेनदार।इसलिए, विनिमय के बिल में कोई दायित्व नहीं है, बल्कि ऋण का भुगतान करने की मांग है।

प्रॉमिसरी नोट की परिपक्वता

विधायी रूप से इनकी स्थापना निम्न प्रकार से होती है:

- "प्रस्तुति पर।" यानी बिल पेश होते ही भुगतान हो जाता है। यह बिल जारी होने की तारीख से एक वर्ष के भीतर होना चाहिए, जब तक कि इसमें कोई विशिष्ट तिथि निर्दिष्ट न हो। देरी होने पर बिल अमान्य हो जाता है।

- "प्रस्तुति के बाद एक निश्चित समय पर।" ऋण का भुगतान प्रस्तुति की तिथि के बाद सहमत समय के बाद होता है। इसे विनिमय के बिल के सामने की ओर दर्ज किया जाना चाहिए। यह चिह्न ऋण की वापसी के लिए वास्तविक सहमति या स्वीकृति में विरोध के दिन होगा।

- "ड्राफ्टिंग से एक निश्चित अवधि में" - बिल के प्रारूपण की तारीख से निर्दिष्ट दिनों के बाद रिटर्न होता है।

- "एक निश्चित दिन पर" - ऋण का भुगतान सुरक्षा में निर्दिष्ट दिन पर किया जाना चाहिए।

एक अवधि के अभाव में, विनिमय के बिल को उसके निष्पादन की तारीख से एक वर्ष के भीतर भुगतान के लिए प्रस्तुत किया जा सकता है। यदि भुगतान की तिथि और अवधि एक ही समय में कागज पर इंगित नहीं की जाती है, तो बिल अमान्य है।

कर्ज मुक्ति का स्थान

जब तक प्रतिभूति में अन्यथा निर्दिष्ट न हो, भुगतान का स्थान देनदार का स्थान होता है। यदि भुगतान का स्थान और भुगतानकर्ता का स्थान बिल में दर्ज नहीं किया जाता है, तो यह अमान्य हो जाता है। साथ ही संकेतित भुगतान के कई स्थानों के साथ।

कागज संकलन की तिथि और स्थान

देनदार का स्थान और बिल के पंजीकरण का स्थान नहीं हो सकता हैसंयोग। हालाँकि, यदि बिल के रूप में ड्राइंग का स्थान निर्दिष्ट नहीं है, तो कागज को उस स्थान पर जारी किया जाना माना जाता है जो देनदार के नाम के बगल में स्थित है। यदि बिल में कोई निर्दिष्ट स्थान नहीं है या यह अस्तित्वहीन है, तो सुरक्षा को अमान्य माना जाता है।

बिल बनाने की तारीख एक बहुत ही महत्वपूर्ण विशेषता है, क्योंकि यह बिल पर भुगतान अवधि और दायित्व अवधि की उलटी गिनती शुरू करती है। यदि अवास्तविक संकलन तिथि इंगित की गई है तो यह अमान्य है।

हस्ताक्षर

इसे देनदार के पूरे नाम और स्थान के नीचे निचले दाएं कोने में और केवल हाथ से रखा जाता है। यदि दस्तावेज़ एक कानूनी इकाई द्वारा हस्ताक्षरित है, तो उसके हस्ताक्षर के अलावा, मुख्य लेखाकार के हस्ताक्षर और कंपनी की मुहर की आवश्यकता होती है। हस्ताक्षर/हस्ताक्षर के अभाव में बिल की अमान्यता को मान्यता दी जाएगी। और यह भी कि अगर दस्तावेज़ पर गैर-मौजूद व्यक्तियों द्वारा हस्ताक्षर किए गए थे या जिनके पास हस्ताक्षर करने का अधिकार नहीं है।

गारंटी

एक वचन पत्र और विनिमय के बिल दोनों के लिए, विनियम बिल ऑफ एक्सचेंज गारंटी (एवल) जारी करने के माध्यम से स्वीकृत सुरक्षा पर भुगतान की एक अतिरिक्त गारंटी प्रदान करते हैं। यह किसी तीसरे पक्ष (अक्सर एक बैंक) द्वारा मुख्य भुगतानकर्ता और बिल के लिए उत्तरदायी किसी अन्य व्यक्ति के लिए प्रदान किया जाता है।

अवल दस्तावेज़ के सामने की तरफ या एक अतिरिक्त शीट (अलॉन्ग) पर एक विशेष शिलालेख है। यह इंगित करता है: किसके लिए बैंक गारंटी जारी की गई थी, इसके जारी होने की तिथि और स्थान। और बैंक की मुहर और उसके पहले अधिकारियों के हस्ताक्षर भी लगाए। "अवलोकन के रूप में विचार करें" - इस अभिव्यक्ति को एक क्लासिक के रूप में मान्यता प्राप्त है।लेकिन अर्थ में उपयुक्त किसी अन्य का उपयोग करना संभव है।

बिल का गारंटर (अवलिस्ट) संयुक्त रूप से और गंभीर रूप से उत्तरदायी है। यदि गारंटर ने कागज के लिए भुगतान किया है, तो दस्तावेज़ से उत्पन्न होने वाले अधिकार उसके पास जाते हैं।

केवल एक वित्तीय संस्थान गारंटर के रूप में कार्य कर सकता है। अर्थात्, एक व्यक्ति और यहां तक कि एक कानूनी इकाई, चाहे वह कितनी भी विलायक क्यों न हो, विनिमय के बिल की गारंटी नहीं दे सकती।

गारंटी क्या देती है

ऐसे कई कारण हैं जो हमारे देश में बिल सर्कुलेशन के विकास में योगदान नहीं करते हैं। यहाँ उनमें से कुछ हैं:

- बिल जारी करने वाले व्यक्तियों (व्यक्तिगत या कानूनी) का अविश्वास;

- धोखाधड़ी की संभावना;

- हमारे देश में बिल फिक्सिंग और अकाउंटिंग की व्यवस्था का अभाव;

- भुगतान करने से इनकार करने वाले (या उसके दिवालियेपन) आदि मुख्य भुगतानकर्ता से बिल राशि के तेजी से संग्रह के लिए नियम और विनियम निर्धारित नहीं हैं

हमारा कानून अन्य प्रतिभूतियों के बीच विनिमय के बिल को निम्नतम स्थिति में रखता है, और यह सुनिश्चित करता है कि दराज के दिवालिया होने की स्थिति में, नुकसान का मामला अंतिम पंक्ति में होगा।

ऐसे वित्तीय दावों के लिए मुकदमेबाजी प्रक्रिया बहुत लंबे समय तक चलती है, और कोई भी सकारात्मक परिणाम की गारंटी नहीं देता है। इसलिए, लेनदार एक अवल जारी करके खुद को और बचाने की कोशिश कर रहे हैं। चाहे जिस उद्देश्य के लिए बिल का मूल्यांकन किया गया हो, अवेलियर बिल ऑफ एक्सचेंज में भागीदार बन जाता है। और दस्तावेज़ के अन्य हस्ताक्षरकर्ताओं के बराबर अधिकारों पर।

प्राप्तकर्ता को क्या जोखिम है

अजीब बात है, लेकिन बिल ऑफ एक्सचेंज गारंटी रिफंड की 100% गारंटी नहीं देता है। इसलिए, दस्तावेज़ बनाते समय, कुछ निश्चित नियमों का पालन करना चाहिए। वे संभावित परेशानियों को कम करने में मदद करेंगे। यह संभावना नहीं है कि सभी से छुटकारा पाना संभव होगा, शायद यही वजह है कि बिल को उच्च जोखिम वाली सुरक्षा माना जाता है।

सबसे पहले, एक उच्च योग्य वकील से परामर्श करना आवश्यक है जो बिल कानून की सभी बारीकियों को जानता हो। वह एक सुरक्षा के पंजीकरण और उसके लिए गारंटी की जांच करके अपना काम शुरू करता है। कोई भी टंकण त्रुटि, टंकण त्रुटि या डेटा की अशुद्धि एक कारण के रूप में काम कर सकती है कि क्यों दराज "फॉर्म दोष" शब्द के साथ भुगतान करने से इंकार कर देगा।

दूसरी बात, वकील गारंटर की जांच करता है। इसके अलावा, सॉल्वेंसी मुख्य बात नहीं है। आपको संगठन (फर्म) के चार्टर पर ध्यान देने की आवश्यकता है। कभी-कभी वैधानिक रूप में विनिमय के बिल की गारंटी से संबंधित लेनदेन पर प्रतिबंध लगाने का प्रावधान तय किया जाता है। और अगर, फिर भी, इस तरह के एक संगठन (फर्म) के किसी भी अधिकारी ने वचन पत्र पर हस्ताक्षर किए, तो अवल की जिम्मेदारी उस पर आती है। सच है, अधिकार की अधिकता को दंडित किया जाएगा। ऐसे मामले हैं जब केवल कंपनी का प्रमुख ही एक अवल दे सकता है, और यहां तक \u200b\u200bकि उसके पहले डिप्टी के पास भी ऐसा अधिकार नहीं है। स्वाभाविक रूप से, ऐसे व्यक्ति द्वारा दी गई गारंटी में गंभीर कठिनाइयाँ भी होती हैं।

यहां यह ध्यान दिया जाना चाहिए कि एवलिस्ट हमेशा एक वचन पत्र पर हस्ताक्षर करने का जोखिम उठाता है। आखिरकार, जिस कंपनी (या व्यक्ति) ने बिल जारी किया और उसे मना कर दियाभुगतान, सभी जिम्मेदारी गारंटर को स्थानांतरित कर देता है। इस संबंध में रूसी कानून हमेशा अडिग रहा है। यहां तक कि अगर यह साबित हो जाता है कि ड्रॉअर का शुरू में दुर्भावनापूर्ण इरादा था, और उसने अपने कार्यों से गारंटर को गुमराह करने का इरादा किया था, यहां तक कि यह उसे दायित्व से मुक्त नहीं करेगा। यानी आपको अभी भी कर्ज चुकाना है।

बिलों की खरीद

इस प्रक्रिया को प्रतिभूति बाजार पर समान वित्तीय साधनों में सबसे विश्वसनीय और लोकप्रिय माना जाता है। बिल खरीदना न केवल भुगतान का एक लाभदायक साधन है, बल्कि एक सफल निवेश का अवसर भी है।

आय तथाकथित बिल ब्याज ला सकती है। उनसे वचन पत्र में निर्दिष्ट ऋण राशि पर शुल्क लिया जाता है। ब्याज-असर वाले बिल केवल "दृष्टि में", "दृष्टि में, लेकिन किसी ज्ञात तिथि से पहले नहीं" और "प्रस्तुति से एक निश्चित अवधि के भीतर" जारी किए जाते हैं। गणना पूरी अवधि (दिनों की संख्या) के लिए की जाती है जब सुरक्षा बिल धारक के पास होती है। अवधि की आरंभ तिथि बिल के प्रारूपण की तिथि या दस्तावेज़ के पाठ में लिखी गई संख्या है। इसके अलावा, नागरिक संहिता निर्दिष्ट करती है कि उलटी गिनती अगले दिन से वर्णित तिथियों से शुरू होती है। और बैंक ऑफ रूस इस तरह की व्याख्या देता है: बिल के वास्तविक स्थान का दिन बिल ब्याज के लिए बिलिंग अवधि में शामिल नहीं है।

ब्याज अवधि की समाप्ति तिथि परिपक्वता तिथि (समावेशी) है। स्वाभाविक रूप से, जिस अवधि के लिए ब्याज की गणना की जाती है, वह भुगतान के लिए सुरक्षा प्रस्तुत करने के लिए अनुमत अवधि से अधिक नहीं हो सकती।

तोजो एक बिल पर ब्याज का भुगतान करता है, प्रति माह एक सुरक्षा के संचलन के दिनों की संख्या खोजने के लिए एक निश्चित प्रक्रिया शुरू की गई है। उनकी गणना इस प्रकार की जाती है:

- यदि पहले महीने में ब्याज अर्जित होता है - इस महीने की शुरुआत के दिन से लेकर इस महीने के आखिरी दिन तक;

- यदि देय ब्याज प्रस्तुति के महीने में अर्जित होता है - चालू माह के पहले दिन से प्रस्तुति के लिए निर्दिष्ट दिन तक;

- यदि किसी अन्य महीने में - कैलेंडर दिनों की संख्या।

सिफारिश की:

बिल तोड़ने पर क्या करें: विनिमय नियम

किसी बैंक नोट पर क्षति दिखने का मतलब यह नहीं है कि पैसा पूरी तरह से खो गया है। स्थिति को ठीक करने के कई तरीके हैं। लेकिन क्या होगा यदि आप एक उच्च मूल्य के बिल को फाड़ देते हैं और इसे एक साथ चिपकाने का जोखिम नहीं उठाना चाहते हैं? बैंक किस नुकसान के साथ विनिमय के लिए धन स्वीकार करने के लिए बाध्य है, और किन लोगों को तुरंत घातक माना जा सकता है?

3 महीने के लिए बीमा: बीमा के प्रकार, पसंद, आवश्यक राशि की गणना, आवश्यक दस्तावेज, भरने के नियम, जमा करने की शर्तें, विचार की शर्तें और पॉलिसी जारी करना

हर ड्राइवर जानता है कि कार का उपयोग करने की अवधि के लिए वह OSAGO पॉलिसी जारी करने के लिए बाध्य है, लेकिन कुछ लोग इसकी वैधता की शर्तों के बारे में सोचते हैं। नतीजतन, ऐसी स्थितियां उत्पन्न होती हैं, जब एक महीने के उपयोग के बाद, कागज का एक "लंबे समय तक चलने वाला" टुकड़ा अनावश्यक हो जाता है। उदाहरण के लिए, यदि ड्राइवर कार से विदेश जाता है। ऐसी स्थिति में कैसे रहें? अल्पकालिक बीमा की व्यवस्था करें

एक खेप नोट को भरने के नमूने। खेप नोट भरने के नियम

कानून की आवश्यकताओं का पूरी तरह से पालन करने के लिए कंपनी की गतिविधियों के लिए, दस्तावेजों को भरते समय, आपको स्थापित निर्देशों का पालन करना होगा। यह लेख संगठनों की गतिविधियों में एक खेप नोट और अन्य संलग्न दस्तावेजों, उनके उद्देश्य, संरचना और अर्थ को भरने के नमूने पर चर्चा करता है।

इलेक्ट्रॉनिक OSAGO पॉलिसी में ड्राइवर कैसे जोड़ें? इलेक्ट्रॉनिक OSAGO जारी करने और परिवर्तन करने के नियम

कई लोग इस सवाल में रुचि रखते हैं कि इलेक्ट्रॉनिक OSAGO नीति में ड्राइवर को कैसे जोड़ा जाए? वास्तव में, संभावनाएं चुनी हुई बीमा कंपनी पर निर्भर करती हैं। कुछ अपने ग्राहकों को कुछ मापदंडों के लिए सीधे इंटरनेट के माध्यम से डेटा को सही करने का अवसर प्रदान करते हैं, जबकि अधिकांश को कार्यालय की व्यक्तिगत यात्रा की आवश्यकता होती है

वस्तु विनिमय लेनदेन एक प्रत्यक्ष वस्तु विनिमय लेनदेन है। वस्तु विनिमय समझौता। प्राकृतिक विनिमय

अक्सर धन की भागीदारी के बिना व्यक्तियों और कानूनी संस्थाओं द्वारा बेची जाने वाली सेवाओं या सामानों का आदान-प्रदान होता है। यह एक वस्तु विनिमय सौदा है। नेटवर्क प्रौद्योगिकियों और आधुनिक वाहनों के आगमन के साथ, ऐसी प्रणाली प्रकृति में वैश्विक हो गई है।