2024 लेखक: Howard Calhoun | [email protected]. अंतिम बार संशोधित: 2023-12-17 10:28

वित्तीय बाजारों के तकनीकी विश्लेषण में कई मॉडल शामिल हैं जो भविष्य के मूल्य आंदोलनों की भविष्यवाणी कर सकते हैं। हेड एंड शोल्डर पैटर्न उनमें से एक है। तीन सौ से अधिक वर्षों के अपने इतिहास के बावजूद, यह अभी भी एक विश्वसनीय उपकरण है।

एक ग्राफिकल मॉडल "सिर और कंधे" बनाना

सिर और कंधे का पैटर्न जापानी कैंडलस्टिक विश्लेषण से आया है। यह चार्ट प्रदर्शन के प्रकार की परवाह किए बिना काम करता है। यह पैटर्न या तो तेजी या मंदी हो सकता है। तेजी के पैटर्न के मामले में, इसे "उलटा सिर और कंधे" कहा जाता है। जापानी विश्लेषण "थ्री बुद्धा हेड्स" पैटर्न को "मंदी" और "थ्री रिवर" पैटर्न को "बुलिश" कहते हैं।

तकनीकी विश्लेषण इस सवाल का जवाब देता है: बाजार में किसी खास समय पर क्या हो रहा है, क्या कीमत उलट जाएगी या चलती रहेगी? यह मॉडल पहले वेरिएंट का है। कई और समान उत्क्रमण संरचनाएं हैं: "तीन चोटियाँ", "दो चोटियाँ"। वे भी अक्सरट्रेंड के अंत में मिलें और फॉर्म करें।

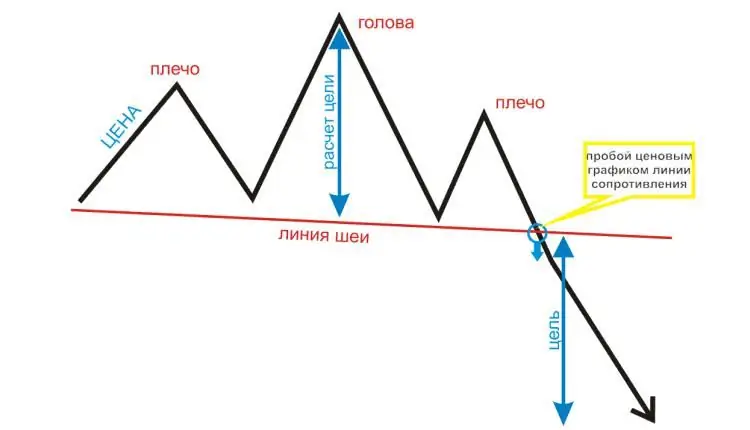

"सिर और कंधे" में तीन गुंबद जैसी मूल्य संरचनाएं होती हैं। इसके अलावा, बीच वाला सबसे ऊंचा होगा - यह सिर है। पक्षों पर दो कोने कंधे होंगे। वे आकार में बहुत छोटे होते हैं।

यदि आप पहले शीर्ष के नीचे से तीसरे के नीचे तक एक सीधी रेखा खींचते हैं, तो यह रेखा "गर्दन" कहलाएगी। यह व्यापार के नियमों में एक महत्वपूर्ण भूमिका निभाता है।

आदर्श आकृति तब होती है जब कंधे सममित होते हैं, लेकिन व्यवहार में उनमें से एक दूसरे की तुलना में ऊंचा और चौड़ा होता है, और गर्दन में ढलान हो सकता है।

यदि चार्ट पर एक सीधी रेखा खींची जा सकती है तो "सिर और कंधे" तकनीकी विश्लेषण आंकड़ा बनता है।

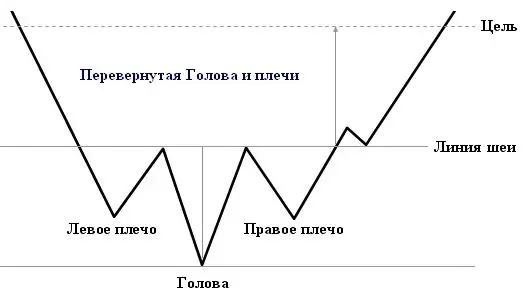

उल्टा पैटर्न

उल्टा "सिर और कंधे" कुछ कम आम है। यह भी तीन चोटियों से बनता है, लेकिन नीचे की ओर निर्देशित होता है। यह निर्माण एक लंबे डाउनट्रेंड के बाद होता है। इसका निर्माण पूरी तरह से नॉन-इनवर्टेड मॉडल के समान है।

पैटर्न सुविधाएँ

जब तकनीकी विश्लेषण चार्ट पर एक सिर और कंधे का पैटर्न दिखाई देता है, तो आपको कई बिंदुओं पर ध्यान देने की आवश्यकता होती है:

- लंबे समय से चलन होना चाहिए। मंदी के लिए आरोही और तेजी के लिए अवरोही।

- पैटर्न के हिस्से जितने अधिक स्पष्ट होंगे, उसके काम करने की संभावना उतनी ही अधिक होगी।

- ऊंचाई और समय में समरूपता भी एक अच्छा संकेतक है।

- मॉडल हो सकता हैट्रेडिंग में उपयोग तभी करें जब कीमत गर्दन के स्तर से टूट जाए।

- समय सीमा जितनी अधिक होगी, इस पैटर्न के लिए उतनी ही अधिक आशा होगी। एच1 से नीचे के मामलों पर विचार नहीं किया जाना चाहिए।

- इस मॉडल के लिए पुष्टि एक विचलन होगी, यानी दो रेखाओं के बीच एक विचलन: एक प्रवृत्ति रेखा, जो आंकड़े के शीर्ष के साथ खींची जाती है, और दूसरी, एमएसीडी संकेतकों के हिस्टोग्राम की चोटियों के साथ खींची जाती है या वॉल्यूम।

“सिर और कंधे” पैटर्न का अभ्यास करते समय जिस लक्ष्य पर भरोसा किया जा सकता है, वह सिर के शीर्ष बिंदु से कंधों के आधार तक की दूरी के बराबर है।

पैटर्न के कारण

इस मॉडल का उद्भव बोलीदाताओं के मनोविज्ञान के कारण हुआ है। सिर और कंधों के पैटर्न का क्या मतलब है?

सबसे पहले, कीमत एक निश्चित गलियारे में चलती है, जो एक प्रवृत्ति बनाती है। यह आंदोलन काफी लंबा है। और लंबे समय तक, अधिक बाजार सहभागियों को उलटफेर की उम्मीद होने लगती है। जब यह एक मजबूत प्रतिरोध स्तर तक पहुंचता है, तो व्यापारी लंबी स्थिति को बंद करने का प्रयास करते हैं। वॉल्यूम में कमी के कारण कीमत वापस समर्थन में आ जाती है, जो पहले प्रतिरोध था। इससे बायां कंधा बनता है।

हालांकि, सभी बाजार सहभागी गठित मूल्य पर बेचने के लिए तैयार नहीं हैं। यह देखते हुए कि यह आगे नहीं बढ़ रहा है, व्यापारियों ने फिर से खरीददारी की, इसे फिर से ऊपर जाने के लिए मजबूर किया। यह देखते हुए कि आंदोलन फिर से शुरू हो गया है, देर से आने वाले लोग "छोड़ने वाली ट्रेन" में कूद जाते हैं। वे ऐसा उस समय करते हैं जब बड़े खिलाड़ी, इसके विपरीत, लंबे पदों को बंद करना शुरू करते हैं। कीमत बढ़ना बंद हो जाती है और धीरे-धीरे घट जाती है। देर से आने वालोंएक नुकसान के करीब, घबराहट शुरू हो जाती है।

यहाँ, सबसे बड़े शिखर पर, खरीदने के लिए अधिक मात्रा नहीं है, और चूंकि जो स्तर उत्पन्न हुआ है वह बिक्री के लिए बहुत आकर्षक है, इसलिए अधिक शॉर्ट पोजीशन खोले गए हैं। कीमत बाएं कंधे के आधार द्वारा बनाई गई प्रतिरोध रेखा तक गिरती है। इसे तुरंत तोड़ना संभव नहीं है, इसलिए आंदोलन फिर से रुक जाता है। सिर के आकार का।

खिलाड़ियों का एक छोटा समूह, स्टॉपेज से प्रोत्साहित होकर, फिर से बाय पोजीशन खोलना शुरू करता है। लेकिन उनमें से एक छोटी संख्या संकेतक को बाएं कंधे के स्तर से ऊपर नहीं धकेल सकती है।

जब कीमत फिर से प्रतिरोध स्तर पर गिरती है, तो विक्रेता पहले से ही समझते हैं कि बाजार ने इसे अस्वीकार कर दिया है, और यह गिर जाएगा। दाहिना कंधा बन गया है, और बड़ी संख्या में खिलाड़ी बाजार में प्रवेश कर रहे हैं जो बेचना चाहते हैं। बड़ी मात्रा में आने के साथ, कीमत तेजी से गिरने लगती है, जिससे कमाई का मौका मिलता है।

पैटर्न ट्रेडिंग विकल्प

ट्रेडिंग हेड एंड शोल्डर पैटर्न को सशर्त रूप से तीन विकल्पों में विभाजित किया जा सकता है:

- क्लासिक;

- आक्रामक;

- रूढ़िवादी।

उनके अलग-अलग तरीके हैं। इसलिए, जोखिम की डिग्री भी अलग होगी। यहां हमारा मतलब लेन-देन के समापन से जुड़ी प्रायिकता से नहीं है, लेकिन क्या इस पैटर्न पर काम किया जाएगा।

आक्रामक व्यापार

आक्रामक तरीका यह है कि पैटर्न के बनने से पहले ट्रेड को खोल दिया जाए। ऐसे समय में जब यह सुनिश्चित करना अभी भी असंभव है कि विदेशी मुद्रा चार्ट पर एक हेड एंड शोल्डर पैटर्न है। जैसा कि आप जानते हैं, वहइसके गठन को केवल मूल्य स्तर के टूटने के साथ समाप्त होता है, जो नेकलाइन बनाता है।

आक्रामक दृष्टिकोण के मामले में, दाहिने कंधे के विकास के अंत के क्षण में सौदा खोला जाता है। इस पद्धति का लाभ शास्त्रीय व्यापार की तुलना में बहुत अधिक लाभ है। नकारात्मक पक्ष एक बड़ा स्टॉप लॉस है। इसे शीर्ष के पीछे स्थापित करने की आवश्यकता होगी, जो कि सिर है। यह काफी है। संभावित लाभ के लिए जोखिम का अनुपात कम हो जाता है। इसके अलावा, चूंकि आंकड़ा पूरी तरह से नहीं बना है, इसलिए प्रवृत्ति का उलटा और निरंतरता संभव है।

क्लासिक ट्रेडिंग

एक मानक व्यापार प्रविष्टि तब होती है जब कीमत सिर और कंधे के पैटर्न के नीचे टूट जाती है। इस मामले में, स्टॉप लॉस को दाहिने कंधे के ऊपरी स्तर के ऊपर सेट किया जाता है, और टेक प्रॉफिट को नीचे लंबित मॉडल की ऊंचाई के बराबर दूरी पर रखा जाता है।

लेकिन व्यापार में प्रवेश करने का एक और तरीका है। इस पद्धति में सबसे कम जोखिम हैं। इसका सार उत्तोलन के टूटने के दौरान नहीं, बल्कि एक पुन: परीक्षण पर प्रवेश करना है। इस मामले में, टूटने के बाद, आपको कीमत के गर्दन के स्तर पर लौटने की प्रतीक्षा करने की आवश्यकता है। फिर इसके बंद होने की प्रतीक्षा करें, और फिर बिक्री की स्थिति खोलें। हालांकि यह विधि जोखिम को कम करती है, एक मौका है कि कीमत फिर से स्तर का परीक्षण नहीं करेगी, लेकिन तुरंत नीचे जाने लगेगी।

सिर और कंधों के पैटर्न को स्वचालित रूप से खोजने के लिए संकेतक

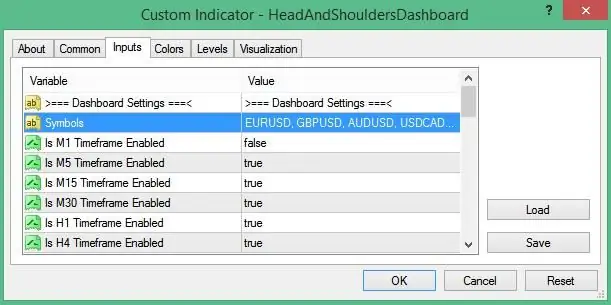

यदि प्रारंभिक चरण में "सिर और कंधे" के रूप में इस तरह के तकनीकी विश्लेषण आंकड़े की पहचान करना मुश्किल है, तो हेड एंड शोल्डर डैशबोर्ड संकेतक आपको इसे खोजने में मदद करेगा। वह उसे किसी भी अस्थायी पर दिखाता हैचार्ट.

ट्रेडिंग टर्मिनल में संकेतक स्थापित करने के बाद, यह सेटिंग्स में निर्दिष्ट सभी उपकरणों पर "सिर और कंधे" पैटर्न के साथ एक तालिका प्रदर्शित करेगा। यानी आप स्वचालित रूप से विभिन्न मुद्रा जोड़े को ट्रैक कर सकते हैं। चयनित उपकरण पर क्लिक करने पर, उपयोगकर्ता को पाए गए पैटर्न के साथ एक चार्ट दिखाई देगा।

मेटाट्रेडर 4 टर्मिनल में, संकेतक मानक के रूप में स्थापित है। "फ़ाइल" मेनू में, आपको डेटा निर्देशिका खोलने की आवश्यकता है। इसमें MQL 4 फोल्डर चुनें। इसमें इंडिकेटर फोल्डर खोजें। आपको वहां संकेतक फाइलों को खोलना होगा।

संकेतक सेटिंग

टर्मिनल को पुनरारंभ करने के बाद, नेविगेटर मेनू में हेड एंड शोल्डर डैशबोर्ड चुनें और इसे चार्ट विंडो पर खींचें। इससे संकेतक सेटिंग संवाद बॉक्स खुल जाएगा:

- प्रतीक - उपलब्ध उपकरणों की सूची;

- है … समय सीमा सक्षम - एक फ़ंक्शन जो किसी निश्चित समय सीमा पर खोज को सक्षम बनाता है;

- सॉर्ट करें - किस मापदंड के आधार पर छाँटना है;

- सॉर्ट प्रकार - वितरण प्रकार;

- मूल्य निकटता प्रतिशत - खोज सटीकता सेटिंग;

- रंग के साथ पैटर्न भरें - चार्ट पर पैटर्न कैसे प्रदर्शित करें: रंग भरने के साथ या बिना;

- डिस्प्ले हेड एंड शोल्डर - हेड एंड शोल्डर डिस्प्ले सेटिंग;

- डिस्प्ले रिवर्स हेड एंड शोल्डर - इनवर्टेड मॉडल के डिस्प्ले को ऑन करें;

- गहराई, विचलन, बैकस्टेप - ज़िगज़ैग संकेतक से संबंधित सेटिंग;

- अलर्ट शीर्षक - अलर्ट शीर्षक;

- पॉपअप अलर्ट - नया पॉपअप मिलने पर दिया जाने वाला सिग्नलपैटर्न।

ट्रेडिंग टर्मिनल में नोटिफिकेशन आने के बाद, ट्रेडर का काम यह निर्धारित करना है कि इंडिकेटर को हेड एंड शोल्डर पैटर्न कहां मिला। तकनीकी विश्लेषण के अनुसार, यह लंबे रुझान के बाद हो सकता है। आंदोलन कम से कम 100 मोमबत्तियों का होना चाहिए, चाहे वह समय सीमा हो, जिस पर आंकड़ा पाया जाता है। यदि पैटर्न मूल्य समेकन में उत्पन्न हुआ है, तो यहां कोई उलट नहीं है। तदनुसार, इस स्थिति को व्यापारिक संकेत नहीं माना जाता है।

निष्कर्ष

व्यापार में "सिर और कंधे" पैटर्न काफी सामान्य है। लेकिन उनमें से हर एक को लाभदायक व्यापार का स्रोत नहीं माना जाना चाहिए। किसी भी ग्राफिक डिजाइन की पुष्टि की जानी चाहिए, साथ ही अतिरिक्त संकेतों के साथ प्रबलित होना चाहिए। तब ट्रेडों को खोने से जुड़े जोखिमों को कम किया जा सकता है।

सिफारिश की:

मौलिक बाजार विश्लेषण। तकनीकी और मौलिक विश्लेषण

मौलिक विश्लेषण तरीकों का एक सेट है जो बाहरी कारकों और घटनाओं के प्रभाव में बाजार या उसके क्षेत्रों में घटनाओं की भविष्यवाणी करने की अनुमति देता है

मूल्य प्रस्ताव: अवधारणा, मॉडल, बुनियादी पैटर्न, निर्माण, उदाहरणों के साथ विकास और विशेषज्ञ सलाह

उत्पादित उत्पादों या सेवाओं की परवाह किए बिना, कंपनियों के बीच हमेशा प्रतिस्पर्धा होती है। क्या एक ग्राहक कई समान कंपनियों में से एक कंपनी को चुनता है? इसका उत्तर सर्वोत्तम मूल्य प्रस्ताव में निहित है। विपणक इसका उपयोग यह दिखाने के लिए करते हैं कि यह विशेष उद्यम प्रतिस्पर्धियों से बेहतर क्यों है। वे अपनी कंपनी की ओर अधिक ग्राहकों का ध्यान आकर्षित करने का भी प्रयास करते हैं।

तकनीकी विश्लेषण में ध्वज पैटर्न। फॉरेक्स में फ्लैग पैटर्न का उपयोग कैसे करें

तकनीकी विश्लेषण में कीमतों में उतार-चढ़ाव के कई दोहराव वाले पैटर्न शामिल किए गए हैं। उनमें से कुछ ने पूर्वानुमान के स्रोत के रूप में खुद को दूसरों की तुलना में बेहतर साबित किया है। इन मॉडलों में से एक झंडा या पताका है। इस पैटर्न की सही समझ कई लाभदायक रणनीतियों का आधार हो सकती है।

ग्राफिक बाजार विश्लेषण: आंकड़े, मॉडल, तरीके और विशेषताएं

हस्तरेखा, टैरो कार्ड, पूर्वी राशिफल, कॉफी ग्राउंड - यह सभी पीढ़ियों के व्यापारियों द्वारा आधुनिक बाजार का विश्लेषण करने के तरीकों की एक अधूरी सूची है। लेकिन एक तरीका ज्यादातर खिलाड़ियों द्वारा पहचाना जाता है। सिवाय, ज़ाहिर है, जो मौलिक विश्लेषण की पूजा करते हैं। यह एक ग्राफिकल बाजार विश्लेषण है

"विदेशी मुद्रा" (बाजार) का तकनीकी विश्लेषण। सारांश तकनीकी विश्लेषण "विदेशी मुद्रा" क्या है

रूस में कम समय में विदेशी मुद्रा बाजार बहुत प्रसिद्ध हो गया है। यह किस तरह का एक्सचेंज है, यह कैसे काम करता है, इसके पास कौन से तंत्र और उपकरण हैं? लेख विदेशी मुद्रा बाजार की बुनियादी अवधारणाओं का खुलासा और वर्णन करता है