2024 लेखक: Howard Calhoun | [email protected]. अंतिम बार संशोधित: 2023-12-17 10:28

अर्थव्यवस्था की आधुनिक बाजार स्थितियां विशिष्ट हैं और कंपनियों की गतिविधियों पर संकट के प्रभाव की विशेषता है। कोई भी उद्यमी और व्यवसायी केवल उन्हीं कंपनियों से डील करना चाहता है जो समय पर अपने दायित्वों को पूरा कर सकें। इसलिए, प्रश्न का उत्तर: "तरलता क्या है?" काफी महत्वपूर्ण है। इस संबंध में, कंपनी की वित्तीय स्थिति की विशेषता वाले मुख्य मापदंडों को स्पष्ट रूप से समझना आवश्यक है। तरलता की अवधारणा पर विचार करें: यह सरल अर्थ में क्या है, इसके प्रकार क्या हैं और इसका आकलन करने के लिए किन संकेतकों का उपयोग किया जाता है।

अध्ययन के तहत परिभाषा एक परिसंपत्ति को जल्दी से बेचने की क्षमता को इंगित करती है (जितना संभव हो सके बाजार मूल्य के करीब कीमत पर)। एक और अर्थ है - आसानी से पैसे की आपूर्ति में बदलने की क्षमता। कंपनी के वित्तीय क्षेत्र की स्थिति पर शोध करने की प्रक्रिया में, वर्तमान और पूर्ण तरलता अनुपात की अवधारणा का उल्लेख किया गया है।

तरलता अवधारणा

तो तरलता क्या है? यह मुद्दा आज बहुत प्रासंगिक है।

तरलता एक विशेष शब्द है जो वित्तीय संपत्तियों के मूल्य को दर्शाता है। वह दिखाती हैबाजार मूल्य पर बेची जाने वाली संपत्ति की क्षमता। यानी लिक्विड वैल्यू का मतलब है कि जो मौद्रिक राशि में परिवर्तित हो।

विभिन्न उद्योगों के प्रतिनिधि इस सूचक के मानकों का अलग-अलग अनुमान लगाते हैं, कुछ संपत्तियों की प्रबलता के आधार पर, इस समय बाजार पर उनके मूल्य की डिग्री। परिसंपत्ति तरलता संकेतक बाजार संकट के मामले में सुरक्षा के स्तर को इंगित कर सकता है।

अध्ययन के तहत अवधारणा आपको कंपनी की वित्तीय स्थिति को सबसे सटीक रूप से निर्धारित करने के साथ-साथ संगठन की शोधन क्षमता का पता लगाने की अनुमति देती है।

यह लेनदारों और निवेशकों को एक विचार देता है कि कंपनी अपने कर्ज चुकाने में सक्षम होने के मामले में कहां है।

तरलता की अवधारणा का अर्थ

निवेशकों और प्रतिपक्षकारों के लिए संकेतक बहुत महत्वपूर्ण है। दरअसल, जोखिम और लाभप्रदता की मात्रा संपत्ति की तरलता पर निर्भर करती है। और एक निवेश पोर्टफोलियो की गुणवत्ता निवेश की रणनीति और रणनीति से निर्धारित होती है, वित्तीय स्थिरता का उल्लेख नहीं करने के लिए।

विश्लेषण के उद्देश्य

विश्लेषण का उद्देश्य, तरलता क्या है के प्रश्न की जांच करते समय, एक निश्चित समय पर और विशिष्ट मात्रा के साथ मौजूदा मौजूदा परिसंपत्तियों के माध्यम से अपने अल्पकालिक दायित्वों को पूरा करने के लिए एक फर्म की क्षमता का आकलन करना है।

अध्ययन के तहत अवधारणा संगठन की वित्तीय स्थिति के विश्लेषण का केंद्रीय संकेतक है। यह कंपनी की समय पर अपने ऋणों का भुगतान करने की क्षमता को मानता है और कंपनी के दिवालियापन की डिग्री का आकलन करता है। तरलता विश्लेषणकंपनी की गतिविधियों की भविष्यवाणी करने में एक निर्णायक क्षण है।

तरलता की डिग्री द्वारा बैलेंस शीट संपत्ति

कम समय में कार्यशील पूंजी को नकदी में बदलने की क्षमता कंपनी की वर्तमान और भविष्य में शोधन क्षमता सुनिश्चित करती है।

बैलेंस शीट की तरलता मौजूदा परिसंपत्तियों के वर्तमान देनदारियों के अनुपात को दर्शाती है, या मौजूदा संपत्ति की बिक्री से प्राप्त होने वाले धन के लिए एक निश्चित अवधि के भीतर ऋण का भुगतान करने की क्षमता निर्धारित करती है।

इस उद्देश्य के लिए, संपत्ति के 4 समूहों का उपयोग और आवंटन किया जाता है:

A1 - जितनी जल्दी हो सके बेचा जा सकता है (उच्च तरलता);

A2 - 12 महीने तक बेचा गया;

A3 - शेष वर्तमान संपत्ति;

A4 - बहुत लंबे समय तक बेचा गया।

साथ ही, देनदारियों को उनकी परिपक्वता के अनुसार समूहीकृत किया जाता है:

P1 - लेनदारों, कर्मचारियों, राज्य के बजट आदि के लिए तत्काल दायित्व, जिसके लिए त्वरित भुगतान की आवश्यकता होती है;

P2 - 1 वर्ष तक के ऋण और उधार संसाधन;

P3 - 1 वर्ष से अधिक के लिए ऋण और उधार संसाधन;

P4 - इक्विटी (स्थायी)।

एक कंपनी तब तरल होगी जब संपत्ति के पहले तीन समूह देनदारियों के पहले तीन समूहों से अधिक मायने रखते हैं, और अंतिम - इसके विपरीत।

विभिन्न तरलता अनुपात और बैलेंस शीट फ़ार्मुलों को तरलता निर्धारित करने के लिए उपकरण के रूप में उपयोग किया जाता है। उनकी गणना डेटा के आधार पर की जाती हैविशेष सूत्रों का उपयोग करके वित्तीय विवरणों में प्रस्तुत किया गया। तरलता अनुपात यह समझने का अवसर प्रदान करता है कि क्या कोई कंपनी तीसरे पक्ष के धन को आकर्षित किए बिना अपने मौजूदा ऋण का भुगतान करने में सक्षम होगी, और भविष्य की वित्तीय स्थिति की भविष्यवाणी करने के लिए।

आइए इन गुणांकों पर अधिक विस्तार से विचार करें।

कवर अनुपात (या कुल वर्तमान चलनिधि)

तरलता अनुपात (बैलेंस शीट फॉर्मूला) कंपनी की उन ऋणों को चुकाने की क्षमता को दर्शाता है जिन्हें निकट भविष्य में बंद करने की आवश्यकता है। यह सबसे आम तरलता गणना विकल्प है। प्रारंभिक जानकारी शेष राशि से ली गई है:

केपी=ओए / टीओ, जहां Кп वर्तमान गुणांक मान है;

OA - वर्तमान संपत्ति;

TO - वर्तमान देनदारियां।

पहले बताए गए समूहों का उपयोग करके संकेतक की गणना करना भी संभव है:

Kp=(A1 + A2 + A3) / (P1 + P2)।

इसका स्वीकार्य मूल्य मानक द्वारा 1.5 से 2.5 तक निर्धारित किया जाता है। यदि संकेतक का मूल्य 1 से कम है, तो फर्म लगातार अपने दायित्वों को पूरा नहीं कर सकती है। हालांकि, 3 से बड़ी संख्या उपलब्ध संसाधनों के अनुचित उपयोग को इंगित करती है।

त्वरित अनुपात

यह अपने भंडार का उपयोग किए बिना ऋण का भुगतान करने की कंपनी की वास्तविक क्षमता को दर्शाता है, उदाहरण के लिए, उत्पादों की बिक्री के साथ समस्याओं की स्थिति में। गणना सूत्र के अनुसार की जाती है:

केबी=(टीए - 3) / टू, जहाँ Kb त्वरित अनुपात है;

टीए - वर्तमान संपत्ति;

З - स्टॉक;

TO - वर्तमान देनदारियां।

या:

KB=(A1 + A2) / (P1 + P2)।

संकेतक 1 से बड़ा होना चाहिए

पूर्ण तरलता अनुपात

यह नकद और गैर-नकद निधियों का अनुपात है जो संगठन के पास वर्तमान में अपने तत्काल ऋणों के लिए है। व्यवहार में, इस सूचक का उपयोग नहीं किया गया था, क्योंकि यह उत्पादन प्रक्रिया में अधिकांश धन का निवेश करने के लिए प्रथागत है। इसके अलावा, ऋण समझौते तैयार करते समय, चुकौती की शर्तें प्रदान की जाती हैं। हालांकि, बैंक ऋण की गणना करने के लिए, सूत्र का उपयोग करके इसे निर्धारित करना आवश्यक हो सकता है:

कैल=A1 / (P1 + P2)।

राष्ट्रीय अर्थव्यवस्था में, इस गुणांक का मान 0, 2 के बराबर है।

तरलता के प्रकार

आइए विभिन्न विकल्पों के संबंध में मुख्य प्रकार की तरलता पर विचार करें।

- बाजार की तरलता। यह परिकल्पना की गई है कि बाजार का वर्णित संकेतक प्रस्ताव मूल्य और मांग के बीच अंतर, लेनदेन में शामिल माल की संख्या और खरीद और बिक्री लेनदेन करने में स्थिरता से प्रभावित होता है। संकेतक का व्यापक रूप से मूल्यांकन किया जाता है, क्योंकि व्यक्तिगत बाजार विशेषता में उतार-चढ़ाव का आत्मनिर्भरता पर बहुत कम प्रभाव पड़ता है।

- बैंक तरलता। ऋण जारी करते समय, बैंक में रखी गई नकदी की मात्रा कम हो जाती है। जारी किए गए ऋणों की मात्रा में वृद्धि के साथ, उनके भुगतान न करने की संभावना बढ़ जाती है, जिसका अर्थ है कि बैंक की तरलता का मूल्यांकन कम के रूप में किया जाता है। कोर बिजनेस को नुकसान पहुंचाए बिना इसे बढ़ाने के लिए बैंक रिजर्व बनाता है। परकठिन परिस्थितियों में, बैंकिंग संगठनों के पास सेंट्रल बैंक से ऋण प्राप्त करने और अपने प्रदर्शन को बढ़ाने का अवसर होता है।

- कंपनी की तरलता। यहां हम कंपनी की क्षमता के बारे में बात कर रहे हैं कि वह अपने निपटान में संपत्ति बेचकर, साथ ही साथ बाहर से धन (ऋण) जुटाकर दायित्वों के लिए उत्तरदायी हो।

सॉल्वेंसी और लिक्विडिटी

सॉल्वेंसी का तात्पर्य है कि कंपनी के पास पर्याप्त नकद या नकद समकक्ष है जो प्राप्तियों को तुरंत भुगतान करने के लिए है।

तरलता क्या है? यह एक निश्चित समय के भीतर ऋण को कवर करने के लिए उद्यम की क्षमता है, जो भुगतान की अपेक्षित स्थिति को निर्धारित करता है। यह लाभप्रदता - लाभप्रदता की अवधारणा के साथ अटूट रूप से जुड़ा हुआ है, जिसका प्रावधान कम तरलता के साथ भी संभव है। इसके विपरीत, कम रिटर्न वाली उच्च तरलता वाली कंपनी निकट भविष्य में दिवालिया हो सकती है।

इस प्रकार, तरलता और शोधन क्षमता की अवधारणाएं निकट से संबंधित हैं, लेकिन साथ ही, वे एक दूसरे से भिन्न भी हैं।

किलेबंदी निर्देश

कंपनी की तरलता बढ़ाने के मुख्य तरीके हैं:

- इक्विटी में वृद्धि;

- अचल संपत्तियों के हिस्से की बिक्री;

- अतिरिक्त भंडार में कमी;

- दीर्घकालिक वित्त पोषण अवसर।

कंपनी की सॉल्वेंसी को मजबूत करने के लिए जरूरी है:

- उद्यम के प्राप्य खातों और देय खातों के प्रबंधन में सुधार;

- तरलता संतुलन में वृद्धि;

- भुगतान योग्य विनियमन प्रक्रियाओं का अनुकूलन, सबसे पहले, बस्तियों में धन के कारोबार के नियंत्रण के साथ जुड़ा हुआ है: इसका त्वरण उद्यम की आर्थिक गतिविधि में एक सकारात्मक प्रवृत्ति है।

संभावित खरीदारों की जांच करके, भुगतान की शर्तों को परिभाषित करके, प्राप्तियों के समय को नियंत्रित करके और देनदारों को प्रभावित करके कारोबार में तेजी लाई जा सकती है।

देय प्रबंधन प्रक्रियाओं के खातों के अनुकूलन में शामिल हैं:

- ब्याज भुगतान और भौतिक संपत्ति प्राप्त करने की लागत को कम करने के लिए ऋण (बैंक या वाणिज्यिक) के रूप का सही विकल्प;

- बैंक ऋण और उसकी अवधि का सबसे सुविधाजनक रूप बनाना;

- अतिरिक्त लागत (जुर्माना, दंड) से जुड़े बकाया के गठन को रोकना।

कर्ज की राशि के बारे में जानकारी प्राप्त करने में देरी इस तथ्य की ओर ले जाती है कि कंपनी या तो आवश्यक कार्यशील पूंजी के बिना रह जाएगी, या आगामी भुगतानों के लिए राशि की सही योजना बनाने में सक्षम नहीं होगी।

निष्कर्ष

कंपनी की आर्थिक गतिविधि में तरलता एक महत्वपूर्ण कारक है, जो उन निवेशकों के लिए एक महत्वपूर्ण भूमिका निभाता है जो अपने फंड को यथासंभव कुशलता से निवेश करना चाहते हैं। लेकिन यहां तक कि जो लोग व्यवसाय से दूर हैं उन्हें भी इस अवधारणा के मूल अर्थ को समझने की जरूरत हैसिद्ध अत्यधिक तरल कंपनियों के निवेश पर भरोसा करें। तरलता विश्लेषण कंपनी की लेनदारों को अपने ऋणों का भुगतान करने की वित्तीय क्षमता का एक उपाय है, इसलिए इसका विश्लेषण और अनुसंधान कंपनी की वित्तीय स्थिति का आकलन करने में एक बहुत ही महत्वपूर्ण कदम है।

सिफारिश की:

बैलेंस शीट की सामान्य अवधारणाएं: संपत्ति, देनदारियां, बैलेंस शीट मुद्रा

बैलेंस शीट में कंपनी के वित्तीय परिणामों के मूल्यांकन के लिए महत्वपूर्ण जानकारी होती है। कई वित्तीय संकेतकों की गणना के लिए परिसंपत्ति, देयता, साथ ही बैलेंस शीट मुद्रा का प्रत्येक खंड आवश्यक है

बैंक तरलता: अवधारणा, विश्लेषण, प्रबंधन। तरलता अनुपात

यह दुनिया अस्थिर है और लगातार बदल रही है। इसलिए आप किसी चीज़ के बारे में सुनिश्चित होना चाहते हैं, लेकिन यह हमेशा उस तरह से काम नहीं करता जैसा आप चाहते हैं। कुछ समस्याओं का बीमा नहीं किया जा सकता है। दूसरों को दूर के दृष्टिकोणों में भी देखा जा सकता है और उनके प्रभाव को कम करने के लिए उचित निर्णय लिए जा सकते हैं। ऐसा ही एक मामला बैंक लिक्विडिटी का है।

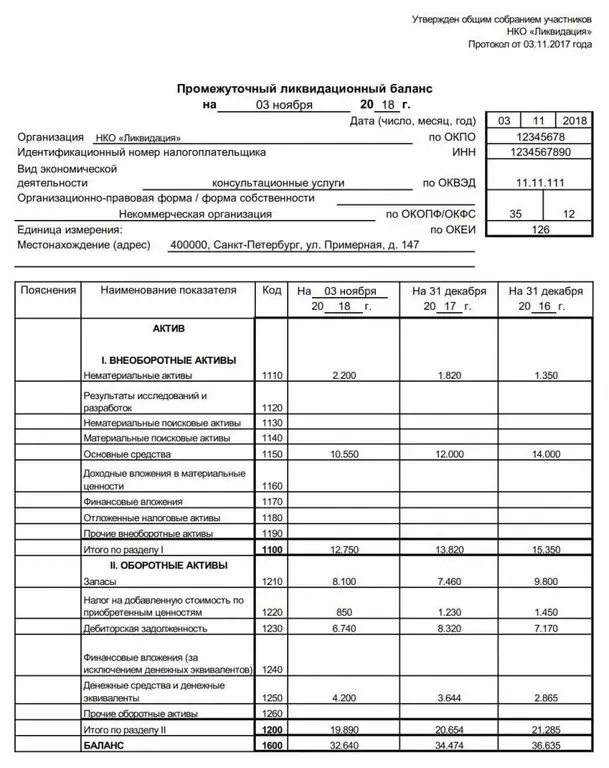

परिसमापन बैलेंस शीट है परिसमापन बैलेंस शीट भरने की अवधारणा, अनुमोदन, रूप और नमूने की परिभाषा

परिसमापन बैलेंस शीट एक संगठन के समापन के दौरान तैयार किया गया एक महत्वपूर्ण वित्तीय अधिनियम है। यह मध्यवर्ती या अंतिम हो सकता है। लेख बताता है कि इन दस्तावेजों का उद्देश्य क्या है, उनमें कौन सी जानकारी दर्ज की गई है, साथ ही उन्हें कैसे और कब स्वीकृत किया जाता है और संघीय कर सेवा को प्रस्तुत किया जाता है

तरलता अनुपात: बैलेंस शीट फॉर्मूला और मानक मूल्य

कंपनी की गतिविधि के संकेतकों में से एक तरलता का स्तर है। यह संगठन की साख, दायित्वों के लिए पूरी तरह से और समय पर भुगतान करने की क्षमता का आकलन करता है

त्वरित तरलता अनुपात: बैलेंस शीट फॉर्मूला। सॉल्वेंसी संकेतक

कंपनी की वित्तीय स्थिरता का एक लक्षण सॉल्वेंसी है। यदि कंपनी नकद संसाधनों की मदद से किसी भी समय अपने अल्पकालिक दायित्वों का भुगतान कर सकती है, तो इसे विलायक माना जाता है