2024 लेखक: Howard Calhoun | [email protected]. अंतिम बार संशोधित: 2023-12-17 10:28

जब कोई वित्तीय संस्थान ऋण जारी करने के संबंध में निर्णय लेता है, तो संभावित उधारकर्ता द्वारा प्रदान किए गए दस्तावेजों के पैकेज का विश्लेषण किया जाता है। लेकिन हाल ही में, ऐसी स्थितियाँ उत्पन्न हुई हैं जब उधारकर्ता की आय और वित्तीय स्थिति बैंक की सभी आवश्यकताओं को पूरा करती है, और ग्राहक को अभी भी आवेदन से इनकार किया जाता है। एक क्रेडिट संगठन का एक कर्मचारी इस निर्णय को उधारकर्ता के खराब क्रेडिट इतिहास के साथ प्रेरित करता है। इस मामले में, क्लाइंट के पास काफी तार्किक प्रश्न हैं: इसे कब रीसेट किया जाता है और क्या इसे ठीक किया जा सकता है।

वित्तीय साक्षरता के निम्न स्तर के कारण, नागरिकों को अक्सर यह नहीं पता होता है कि एक खराब क्रेडिट इतिहास कितने समय तक रहता है और इसे सुधारने के तरीके क्या हैं। यह तुरंत ध्यान दिया जाना चाहिए कि इसे पुनर्स्थापित करने की तुलना में इसे खराब करना बहुत आसान है। इसलिए, आपको शुरुआत में बैंकिंग संगठनों के साथ अपनी प्रतिष्ठा बनाए रखने के लिए सब कुछ करना चाहिए।

क्रेडिट इतिहास क्या है?

यह उधारकर्ता द्वारा पहले प्राप्त किए गए ऋणों के साथ-साथ ग्रहण किए गए ऋण दायित्वों के प्रदर्शन के बारे में जानकारी है। कई उधारकर्ता जिन्हें बैंक में आवेदन के अनुमोदन में समस्या है, वे रुचि रखते हैं कि एक खराब क्रेडिट इतिहास कितने समय तक रखा जाता है। यह जानकारी दस साल के लिए बीकेआई में संग्रहीत है। ब्यूरो की गतिविधियां सेंट्रल बैंक के नियंत्रण में हैं।

जहां तक इस सवाल का सवाल है कि खराब क्रेडिट इतिहास का कारण क्या है और इसे कब शून्य पर रीसेट किया जाएगा, यह ध्यान दिया जाना चाहिए कि कोई भी इसे समय से पहले नहीं हटा सकता है। भविष्य में नए ऋण प्राप्त करने की संभावनाओं को बेहतर बनाने के लिए ही इसे सुधारा जा सकता है।

अपनी कहानी कैसे जानें?

इस घटना में कि उधारकर्ता सभी मानदंडों के अनुसार बैंकों की आवश्यकताओं को पूरा करता है, लेकिन फिर भी लगातार इनकार प्राप्त करता है, यह आपके इतिहास से खुद को परिचित करने के लिए समझ में आता है। आप इसे इस तरह कर सकते हैं:

- बैंक ऑफ रूस की आधिकारिक वेबसाइट पर। सबसे पहले आपको अपने इतिहास के कोड का पता लगाना होगा (आप इसे एक क्रेडिट संस्थान में प्राप्त कर सकते हैं), और "क्रेडिट इतिहास की सूची" में अपना कोड दर्ज करें और जानकारी पढ़ें।

- ब्यूरो से सीधे संपर्क करके। ऐसा करने के लिए, उधारकर्ता को कहानियों की केंद्रीय निर्देशिका के माध्यम से एक अनुरोध भेजने की आवश्यकता है। यह जानकारी किस विशिष्ट ब्यूरो के बारे में जानकारी प्राप्त करने के बाद, आपको उनसे सीधे संपर्क करना चाहिए।

- विभिन्न ऑनलाइन संसाधनों के माध्यम से जो ब्यूरो के साथ सहयोग करते हैं। लेकिन यह तरीका विश्वसनीय नहीं है। कभी-कभी जो लोग इस सवाल में रुचि रखते हैं कि बुरा क्यों हैक्रेडिट इतिहास और जब इसे शून्य पर रीसेट किया जाता है, तो वे जानकारी प्राप्त करने और उसमें सकारात्मक परिवर्तन करने के लिए भुगतान करने के लिए तैयार होते हैं। स्कैमर्स इसका इस्तेमाल करते हैं। उपयोगकर्ताओं से धन एकत्र करना, वे अब संपर्क में नहीं रहते हैं, और क्रेडिट इतिहास के बारे में जानकारी नकारात्मक रहती है।

क्या मुझे जानकारी के लिए भुगतान करना होगा?

कानून यह स्थापित करता है कि वर्ष में एक बार नि:शुल्क सूचना प्राप्त करने की संभावना है। इस तरह, आप यह पता लगा सकते हैं कि खराब क्रेडिट इतिहास क्यों उत्पन्न हुआ है और इसे कब रीसेट किया जाएगा, इस तथ्य के आधार पर कि डेटा दस वर्षों के लिए संग्रहीत है।

यदि आपको ऐसी जानकारी अधिक बार प्राप्त करने की आवश्यकता है, तो ऐसी सेवा का भुगतान किया जाता है। आधिकारिक बीकेआई भागीदारों से संपर्क करना सबसे अच्छा है, और इंटरनेट पर संदिग्ध सेवाओं के माध्यम से जानकारी प्राप्त करने का प्रयास न करें।

खराब क्रेडिट इतिहास: इसकी घटना के कारण

मुख्य कारणों में से हैं:

1. पहले प्राप्त ऋणों पर देर से भुगतान। ऋण के देर से भुगतान की स्थिति में देरी होती है। वित्तीय संस्थान समय पर ऋण चुकौती के मुद्दे को बहुत गंभीरता से लेते हैं। कभी-कभी एक दिन की देरी भी ग्राहक की प्रतिष्ठा को काफी नुकसान पहुंचा सकती है।

जैसा कि अभ्यास से पता चलता है, 5 दिनों तक की देरी को गैर-गंभीर उल्लंघन माना जाता है। बेशक, यह आवश्यक रूप से उधारकर्ता के क्रेडिट इतिहास में परिलक्षित होता है। लेकिन इस तरह का उल्लंघन, एक नियम के रूप में, बाद में ऋण जारी करने पर गंभीर प्रभाव नहीं डालता है। 5 से 35 दिनों की अवधि के लिए बार-बार देर से भुगतानवास्तव में इतिहास पर अत्यधिक नकारात्मक प्रभाव डाल सकता है। आपको जमा की गई राशि की भी सावधानीपूर्वक निगरानी करनी चाहिए। कभी-कभी, ऋण चुकाते समय, ग्राहक शेष पैसे को ध्यान में नहीं रखते हैं। लेकिन बैंक उन्हें पूरी तरह से अतिदेय मान सकता है।

इस तथ्य के अलावा कि देर से भुगतान का क्रेडिट इतिहास पर नकारात्मक प्रभाव पड़ता है, वे अभी भी उच्च ब्याज अर्जित करते हैं।

यदि समय पर पुनर्भुगतान की असंभवता की स्थिति उत्पन्न होती है, तो भुगतान अनुसूची को बदलने के लिए बैंक को सूचित करना सुनिश्चित करें। कुछ मामलों में, बैंक ग्राहक की जरूरतों को पूरा कर सकते हैं।

ताकि समय के साथ यह सवाल उठे कि खराब क्रेडिट इतिहास क्यों पैदा हुआ और जब इसे शून्य पर रीसेट किया जाता है, तो यह उधारकर्ता के लिए सिरदर्द नहीं बन जाता है, अपने ऋण दायित्वों को पूरा करने के लिए जिम्मेदार होना महत्वपूर्ण है।

2. पहले अवैतनिक ऋण। ऋण पर पूर्ण चूक का इतिहास पर अत्यधिक नकारात्मक प्रभाव पड़ता है। इस तरह के एक तथ्य की उपस्थिति में, अधिकांश क्रेडिट संस्थान उधार देने से मना कर देते हैं।

3. गलतियां। मानव कारक को कभी भी खारिज नहीं किया जा सकता है। कभी-कभी एक बैंक कर्मचारी डेटाबेस में जानकारी दर्ज करते समय गलती कर सकता है (गलत तरीके से दर्ज की गई राशि या तारीख)। या भुगतान करने में देरी से समस्या हो सकती है। ऐसे में आपको बैंक से संपर्क करना चाहिए ताकि कर्मचारी हर चीज की सावधानीपूर्वक जांच करे और सुनिश्चित करे कि कर्ज लेने वाला ईमानदार है।

4. धोखा। कभी-कभी अपराधी अन्य लोगों के दस्तावेजों का उपयोग ऋण और उधार जारी करने के लिए करते हैं, विशेष रूप से माइक्रोफाइनेंस संगठनों के लिए।बैंक से कॉल आने पर एक व्यक्ति को क्षतिग्रस्त क्रेडिट इतिहास के बारे में पता चलता है।

5. कर्जदार के खिलाफ मुकदमा। इस घटना में कि ग्राहक के खिलाफ आपराधिक मामला शुरू किया जाता है, उदाहरण के लिए, गुजारा भत्ता या उपयोगिताओं का भुगतान न करने की स्थिति में, यह तथ्य निश्चित रूप से क्रेडिट इतिहास में परिलक्षित होगा।

एमएफसी पर ऋण

खराब क्रेडिट इतिहास को कैसे ठीक किया जाए, यह सवाल आधुनिक बैंक ग्राहकों के लिए अधिक प्रासंगिक होता जा रहा है। भविष्य में बैंकों से ऋण प्राप्त करने की संभावना के लिए, अपनी प्रतिष्ठा को ठीक करने के मुद्दे को संबोधित करना आवश्यक है।

सबसे आम तरीका है कि बहुत सारे छोटे ऋण प्राप्त करें और उन्हें समय पर वापस भुगतान करें। यदि क्रेडिट इतिहास अभी तक पूरी तरह से बर्बाद नहीं हुआ है, तो कुछ मामलों में बैंक से ऋण प्राप्त किया जा सकता है। लेकिन, जैसा कि अभ्यास से पता चलता है, एक वित्तीय संस्थान निश्चित रूप से एक बेईमान उधारकर्ता को मना कर देगा। इसलिए, इस मामले में, एमएफसी से ऋण एक वास्तविक मोक्ष बन जाता है। खराब क्रेडिट इतिहास वाला एक माइक्रो लोन कभी-कभी मौजूदा स्थिति को ठीक करने का एकमात्र मौका होता है।

आज बड़ी संख्या में माइक्रोफाइनेंस संस्थान हैं जो उधारकर्ता के अतीत को ज्यादा महत्व नहीं देते हैं। बेईमान ग्राहकों द्वारा ऐसी कंपनियों की सेवाओं का सर्वोत्तम उपयोग किया जाता है।

अगर कोई कर्जदार माइक्रोफाइनेंस संगठनों से कर्ज लेता है और समय पर कर्ज चुकाता है, तो यह जानकारी इतिहास में परिलक्षित होती है। इस प्रकार, यह धीरे-धीरे सुधरता है। कुछइस तरह के समझौते, उधारकर्ता को बैंक में पहले से ही स्वीकृत आवेदन प्राप्त करने का मौका मिल सकता है। हालांकि, इसे सुधारने के लिए खराब क्रेडिट इतिहास वाले माइक्रोलोन के लिए आवेदन करने में एक महत्वपूर्ण कमी है: सरलता और प्राप्त करने की गति के बावजूद, ग्राहक को एक बड़ा प्रतिशत भुगतान करने के लिए मजबूर किया जाता है।

शॉपिंग सेंटर में कर्ज लेना

इसके अलावा, ऋण प्राप्त किया जा सकता है, उदाहरण के लिए, शॉपिंग सेंटर में। ऋण जारी करने के लिए ऐसे बिंदु, एक नियम के रूप में, उधारकर्ता के इतिहास में रुचि नहीं रखते हैं और जल्दी से ऋण की प्रक्रिया करते हैं। आप सस्ते घरेलू या डिजिटल उपकरण उधार ले सकते हैं। यह आपको अपने क्रेडिट इतिहास को ठीक करने और पुराने रेफ्रिजरेटर को बदलने या किसी प्रियजन को नया स्मार्टफोन देने की अनुमति देगा।

मध्यस्थता सेवाएं

अब क्रेडिट मार्केट में कई ब्रोकर हैं जो इस स्थिति में मदद कर सकते हैं। इस घटना में कि एक सूक्ष्म ऋण प्राप्त नहीं किया जा सकता है, बिचौलिए वास्तव में मदद कर सकते हैं, भले ही एक साल पहले खराब क्रेडिट इतिहास को ठीक करने का कोई मौका न हो। उनकी सेवाओं, निश्चित रूप से, भुगतान किया जाता है (ऋण की राशि का एक निश्चित प्रतिशत)। हालाँकि, यह विधि विश्वसनीय नहीं हो सकती: कई बिचौलिये जानकारी को सही करने के लिए अवैध योजनाओं और विधियों का उपयोग करते हैं।

लेकिन फिर भी, अपनी कहानी को पहले से सुधारने का ध्यान रखना बेहतर है। आखिरकार, इनकार करने वाले कई ग्राहक पहले से ही जानते हैं कि बैंक के लिए खराब क्रेडिट इतिहास का क्या मतलब है। इसलिए, जब उधारकर्ता यह समझता है कि वह समय पर ऋण का भुगतान करने में सक्षम नहीं है, तो वित्तीय संस्थान से एक आवेदन के साथ संपर्क करना आवश्यक है।ऋण पुनर्गठन। बैंक आधे रास्ते में मिल सकता है, क्योंकि वह ब्याज सहित उसे प्रदान की गई राशि को वापस पाने में रुचि रखता है।

लेकिन इतिहास को सही करने का मुख्य तरीका वर्तमान कर्ज को समय पर चुकाना है।

उधारकर्ताओं को सलाह

बिगड़ती क्रेडिट हिस्ट्री से बचने के लिए सलाह दी जाती है:

- कर्ज अदायगी के दौरान, सभी प्रमाणपत्र और चेक जमा करें।

- ऋण की पूरी चुकौती तक शेष राशि का पता लगाएं।

- कर्ज पूरी तरह से चुकाने के बाद, इस तथ्य की पुष्टि करने के लिए बैंक से प्रमाण पत्र लें।

- यदि आप अपना पासपोर्ट खो देते हैं, तो कानून प्रवर्तन को रिपोर्ट करना सुनिश्चित करें।

- समय पर भुगतान करना असंभव हो तो बैंक को सूचित करें। इसका समर्थन करने के लिए डेटा की आवश्यकता हो सकती है, जैसे बीमार छुट्टी।

- सभी भुगतान समय पर करें।

- उन ऋणों को न लें जहां अधिक भुगतान बहुत अधिक है और उधारकर्ता की वित्तीय स्थिति पर महत्वपूर्ण प्रभाव पड़ सकता है।

- साल में कम से कम एक बार अपना इतिहास जांचें।

निष्कर्ष

इस प्रकार, खराब क्रेडिट की समस्या को नजरअंदाज नहीं किया जा सकता है। आने वाले समय में यह गंभीर संकट का कारण बन सकता है। खराब क्रेडिट इतिहास के लिए सीमाओं का क़ानून 10 वर्ष है। लेकिन, जैसा कि अभ्यास से पता चलता है, इसे ठीक किया जा सकता है। सबसे लोकप्रिय तरीका माइक्रोफाइनेंस संगठनों से ऋण लेना है। लेकिन यह एक त्वरित प्रक्रिया नहीं है, इसमें एक से अधिक समय लग सकता हैसाल। तो यह धैर्य रखने के लिए भुगतान करता है। लेकिन मुख्य बात केवल कानूनी तरीकों का उपयोग करना है। सभी अवैध प्रयासों का पता लगाया जा सकता है, जो आगे चलकर बैंकों से धन उधार लेने की पूरी असंभवता को जन्म देगा।

सिफारिश की:

एनोडाइज्ड कोटिंग: यह क्या है, इसे कहां लगाया जाता है, इसे कैसे बनाया जाता है

एनोडाइजिंग एक इलेक्ट्रोलाइटिक प्रक्रिया है जिसका उपयोग उत्पादों की सतह पर प्राकृतिक ऑक्साइड की परत की मोटाई बढ़ाने के लिए किया जाता है। इस ऑपरेशन के परिणामस्वरूप, जंग और पहनने के लिए सामग्री का प्रतिरोध बढ़ जाता है, और सतह को प्राइमर और पेंट के आवेदन के लिए भी तैयार किया जाता है।

खराब क्रेडिट इतिहास - यह क्या है? खराब क्रेडिट हिस्ट्री वाला लोन कहां से प्राप्त करें

अपने दायित्वों को पूरा करने में विफलता एक क्षतिग्रस्त क्रेडिट इतिहास की ओर ले जाती है, जो अगले ऋण के अनुमोदन की संभावना को और कम कर देती है। साथ ही जुर्माना और जुर्माना वसूलने का अधिकार बैंक के पास है, उन्हें ली गई राशि और ब्याज के साथ भुगतान करना होगा।

क्या खराब क्रेडिट इतिहास वाले ऋण को पुनर्वित्त करना संभव है? खराब क्रेडिट इतिहास के साथ पुनर्वित्त कैसे करें?

यदि आप पर बैंक का कर्ज है और आप अब अपने लेनदारों के बिलों का भुगतान नहीं कर सकते हैं, तो खराब क्रेडिट वाले ऋण को पुनर्वित्त करना ही एकमात्र निश्चित तरीका है। यह सेवा क्या है? इसे कौन प्रदान करता है? और इसे खराब क्रेडिट इतिहास के साथ कैसे प्राप्त करें?

क्रेडिट हिस्ट्री कैसे बनाएं? क्रेडिट ब्यूरो द्वारा क्रेडिट इतिहास कब तक रखा जाता है?

कई लोग रुचि रखते हैं कि कैसे एक सकारात्मक क्रेडिट इतिहास बनाया जाए यदि यह नियमित चूक या पिछले ऋणों के साथ अन्य समस्याओं के परिणामस्वरूप क्षतिग्रस्त हो गया था। लेख उधारकर्ता की प्रतिष्ठा में सुधार के लिए प्रभावी और कानूनी तरीके प्रदान करता है

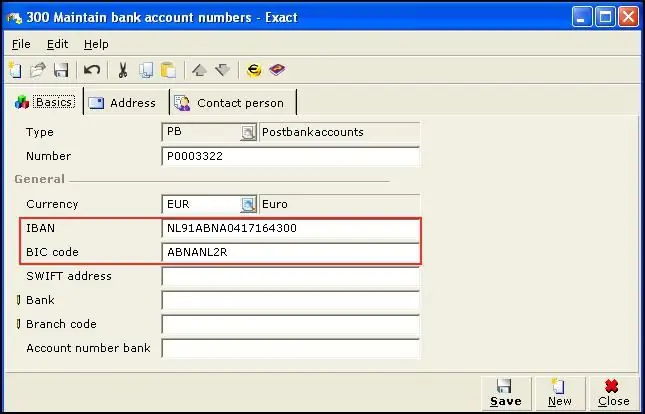

बैंक का BIC क्या है, इसका उपयोग किस लिए किया जाता है और इसे कैसे प्राप्त किया जाता है?

लेख में इस बारे में बात की गई है कि बैंक का BIC क्या है, BIC द्वारा बैंक कैसे खोजा जाए और क्रेडिट संस्थान के व्यक्तिगत पहचानकर्ता के नौ अंकों के सिफर में क्या जानकारी छिपी है